Osoba fizyczna prowadząca działalność gospodarczą prowadzi księgi rachunkowe obowiązkowo, gdy przychody za poprzedni rok obrotowy wyniosły co najmniej 2.000.000 euro, lub dobrowolnie, gdy te przychody nie przekraczają tego limitu. W polityce rachunkowości takiej jednostki trzeba zawrzeć stosowne rozwiązania ewidencyjne dotyczące rozrachunków z właścicielem.

Konto rozrachunkowe

O stosowanych w firmie osoby fizycznej zasadach rachunkowości, w zakresie, w jakim ustawa o rachunkowości pozostawia wybór, decyduje jej właściciel. Jest on jednocześnie kierownikiem jednostki i jej organem zatwierdzającym. W księgach rachunkowych przedsiębiorstwa osoby fizycznej należności i zobowiązania dotyczące właściciela można ewidencjonować np. na koncie 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem). Do tego konta można zaprowadzić konta analityczne z wyodrębnieniem poszczególnych tytułów rozliczeń, np. operacje gotówkowe, zaliczkowe wypłaty na poczet zysku, pdof, składki ZUS. Po stronie Wn konta ujmowane są należności od właściciela, a po stronie Ma ewidencjonuje się zobowiązania wobec niego. Wypłacone właścicielowi kwoty można zaewidencjonować, w oparciu np. o wyciąg bankowy, następująco:

– Wn konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – operacje gotówkowe lub zaliczkowe wypłaty na poczet zysku),

– Ma konto 13-0 „Rachunek bieżący”.

Z kolei wpłaty dokonane przez właściciela na cele firmowe, np. na wynagrodzenia dla pracowników lub zleceniobiorców albo na opłacenie faktur kosztowych, a także zwrot niewykorzystanej zaliczki na zakupy firmowe, można ewidencjonować zapisem:

– Wn konto 13-0,

– Ma konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – operacje gotówkowe).

Kapitał właściciela

W firmie osoby fizycznej kapitał podstawowy nazywany jest kapitałem właściciela. Jego wielkości nie określa się w umowie, a minimalnej wartości nie wskazano w żadnych przepisach. Nie ma on stałej wielkości, bo przedstawia stan rzeczywiście wniesionych wkładów, których wartość jest korygowana na dzień bilansowy (lub bieżąco) o trwałe zmniejszenia i zwiększenia kapitału. Jeśli wypłacone kwoty przekraczają wartość zainwestowanego kapitału, kapitał właściciela jest ujemny.

W takiej jednostce właściciel może poobierać zaliczki na poczet zysku w dowolnym terminie w ciągu roku obrotowego, bez konieczności dochowywania jakichkolwiek formalności. Analogicznie może także dokonywać wpłat na zwiększenie kapitału właściciela. Mogą one być księgowane bezpośrednio na koncie 80 „Kapitał właściciela”, tj. z pominięciem konta rozrachunkowego z właścicielem, zapisem:

– Wn konto 13-0,

– Ma konto 80 „Kapitał właściciela”.

W przedsiębiorstwie osoby fizycznej to właściciel decyduje, które należności i zobowiązania ujęte na koncie 24 mają charakter przejściowy i zostaną rozliczone w następnym roku, a które są trwałe i bezzwrotne. Na dzień bilansowy kwoty trwale wyprowadzone lub trwale pozostawione przez właściciela w firmie zaleca się przeksięgować z konta 24 na konto 80. Wtedy bezpośrednio zmniejszają lub zwiększają one wartość kapitału wykazywanego w bilansie. Trwałe różnice mogą także pozostać na koncie 24. Jednak w bilansie nadal wpływają one na wartość kapitału.

Środki trwałe przekazane na cele firmy

Właściciel firmy może zdecydować o przekazaniu na jej potrzeby przedmiotów będących jego prywatną własnością. Wprowadzenie prywatnego majątku do działalności gospodarczej w postaci środków trwałych jest przykładem typowego zwiększenia kapitału o charakterze trwałym. Operację tę można zaksięgować bezpośrednio na koncie 80.

W przypadku przekazania na cele firmy przedmiotu użytkowanego wcześniej na cele prywatne, który zostanie zakwalifikowany do środków trwałych, trzeba ustalić jego wartość początkową. W praktyce przyjmuje się, że jest nią cena nabycia, jeżeli przedsiębiorca posiada dowód zakupu (np. fakturę, rachunek, umowę), nie wyższa jednak od wartości rynkowej. W sytuacji gdy przedsiębiorca nie dysponuje dowodem zakupu i nie jest w stanie ustalić ceny nabycia, wartość początkową przekazanego środka trwałego ustala w wysokości wynikającej z dokonanej przez siebie wyceny, z uwzględnieniem cen rynkowych. Wartość początkową środka trwałego przekazanego z prywatnego majątku do działalności gospodarczej wskazane jest podać w oświadczeniu dokumentującym to zdarzenie.

Na podstawie dowodu OT, który sporządzany jest w oparciu o oświadczenie przedsiębiorcy, wartość początkową przekazanego z prywatnego majątku środka trwałego można zaksięgować:

– Wn konto 01 „Środki trwałe”,

– Ma konto 80.

Od wartości początkowej tego środka trwałego dokonuje się odpisów amortyzacyjnych na zasadach wskazanych w art. 32 ustawy o rachunkowości (Dz. U. z 2023 r. poz. 120 ze zm.).

Wycofanie z firmy środków trwałych

Przedsiębiorca może podjąć decyzję o wycofaniu środka trwałego z działalności gospodarczej i przekazaniu go na cele prywatne. Wtedy należy wyksięgować dany przedmiot z ewidencji środków trwałych, ponieważ nie spełnia już definicji aktywów określonej w art. 3 ust. 1 pkt 12 ustawy o rachunkowości. W firmie osoby fizycznej wyprowadzanie z przedsiębiorstwa środka trwałego i przeznaczenie go na cele osobiste właściciela rozlicza się kapitałowo, czyli przez zmniejszenie kapitału właściciela, ewidencjonowanego na koncie 80 „Kapitał właściciela” – na zmniejszenie odnoszona jest jedynie nieumorzona wartość wycofanego składnika.

W księgach wycofania nieumorzonego środka trwałego z działalności gospodarczej, na podstawie protokołu likwidacji lub dowodu LT, można dokonać zapisem:

a) wartość początkowa

– Ma konto 01,

b) dotychczasowe umorzenie

– Wn konto 07-1 „Odpisy umorzeniowe środków trwałych”,

c) nieumorzona wartość

– Wn konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – wycofanie majątku),

d) zmniejszenie kapitału właściciela

– Wn konto 80,

– Ma konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – wycofanie majątku).

Gdy wycofanie składnika majątku z działalności gospodarczej i przekazanie go na cele osobiste podatnika podlega opodatkowaniu VAT, kwotę VAT należnego zalicza się do pozostałych kosztów operacyjnych, jako koszty pośrednio związane z działalnością operacyjną jednostki. Ponadto w związku z wycofaniem z działalności środka trwałego, od którego nabycia podatnikowi przysługiwało prawo do odliczenia VAT, w całości lub w części, może powstać prawo (obowiązek) skorygowania VAT naliczonego, jeśli wycofanie to nastąpi w tzw. okresie korekty. Kwotę korekty VAT naliczonego zalicza się odpowiednio do pozostałych przychodów lub kosztów operacyjnych.

Podatki i składki ZUS

Ponieważ podatnikiem podatku dochodowego w firmie osoby fizycznej jest jej właściciel, to on zobowiązany jest do naliczania i odprowadzania na konto właściwego urzędu skarbowego podatku dochodowego od osób fizycznych oraz składek na ubezpieczenia społeczne, zdrowotne oraz Fundusz Pracy i Fundusz Solidarnościowy do ZUS. Ponadto osoby fizyczne prowadzące działalność, które w roku podatkowym osiągnęły dochody o wartości przewyższającej 1.000.000 zł, mają obowiązek zapłaty tzw. daniny solidarnościowej.

W praktyce zobowiązania wobec budżetu z wymienionych tytułów najczęściej, na polecenie właściciela, są obliczane przez pracowników księgowości i odprowadzane w jego imieniu ze środków firmy. Wtedy w księgach kwotę pdof, a także daniny solidarnościowej można zaewidencjonować:

– Wn konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – pdof),

– Ma konto 22 „Rozrachunki publicznoprawne” (w analityce: Urząd skarbowy).

Zarachowanie składek na ubezpieczenia społeczne dotyczących przedsiębiorcy można ująć na dwa sposoby. Po pierwsze, jeśli właściciel podjął decyzję o zaliczaniu składek do kosztów, księguje się je:

– Wn konto 40-6 „Pozostałe koszty rodzajowe” (w analityce: Składki ZUS właściciela),

– Ma konto 22 „Rozrachunki publicznoprawne” (w analityce: ZUS)

oraz równolegle

– Wn konto 55 „Koszty zarządu”,

– Ma konto 49 „Rozliczenie kosztów”.

Po drugie, gdy właściciel zdecydował, że składki te będą odliczane od dochodu, mogą one zostać ujęte:

– Wn konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – składki ZUS),

– Ma konto 22 „Rozrachunki publicznoprawne” (w analityce: ZUS).

Trzeba zaznaczyć, że przedsiębiorcy będący osobami fizycznymi prowadzący księgi rachunkowe, którzy stosują opodatkowanie podatkiem liniowym, tzw. liniowcy, mają prawo wyboru czy składkę zdrowotną zaliczą do kosztów, czy odliczą od dochodu. Przy czym łączna wysokość składek zaliczonych do kosztów podatkowych lub odliczonych od dochodu jest limitowana (por. art. 30c ust. 2 pkt 2 ustawy o pdof – Dz. U. z 2024 r. poz. 226 ze zm.). Jeśli przedsiębiorca-liniowiec podjął decyzję o zaliczeniu składki zdrowotnej do kosztów, to jej kwotę do określonego limitu można zaksięgować:

– Wn konto 40-6,

– Ma konto 22 „Rozrachunki publicznoprawne” (w analityce: ZUS)

oraz równolegle

– Wn konto 55,

– Ma konto 49.

Składki zdrowotne właściciela opłacane ze środków firmowych przekraczające limit należałoby ewidencjonować:

– Wn konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – składki ZUS),

– Ma konto 22 „Rozrachunki publicznoprawne” (w analityce: ZUS).

Kwotę składki zdrowotnej właściciela opłaconej ze środków firmowych, której nie zalicza się do kosztów, tylko odlicza od dochodu, można zaewidencjonować:

– Wn konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – składki ZUS),

– Ma konto 22 „Rozrachunki publicznoprawne” (w analityce: ZUS).

Kwotę składki na Fundusz Pracy i Fundusz Solidarnościowy można zaksięgować:

– Wn konto 40-6,

– Ma konto 22 „Rozrachunki publicznoprawne” (w analityce: ZUS)

oraz równolegle

– Wn konto 55,

– Ma konto 49.

Zapłatę podatku i składek ze środków firmy, na podstawie wyciągu bankowego, ujmuje się zapisem:

– Wn konto 22 „Rozrachunki publicznoprawne” (w analityce: Urząd skarbowy lub ZUS),

– Ma konto 13-0.

Właściciel najczęściej nie dokonuje zwrotu środków za uregulowane z rachunku firmowego zobowiązania publicznoprawne, więc są one trwale wycofane z przedsiębiorstwa. Wskazane jest wówczas ich kwotę na dzień bilansowy przeksięgować na konto 80.

Uproszczenia

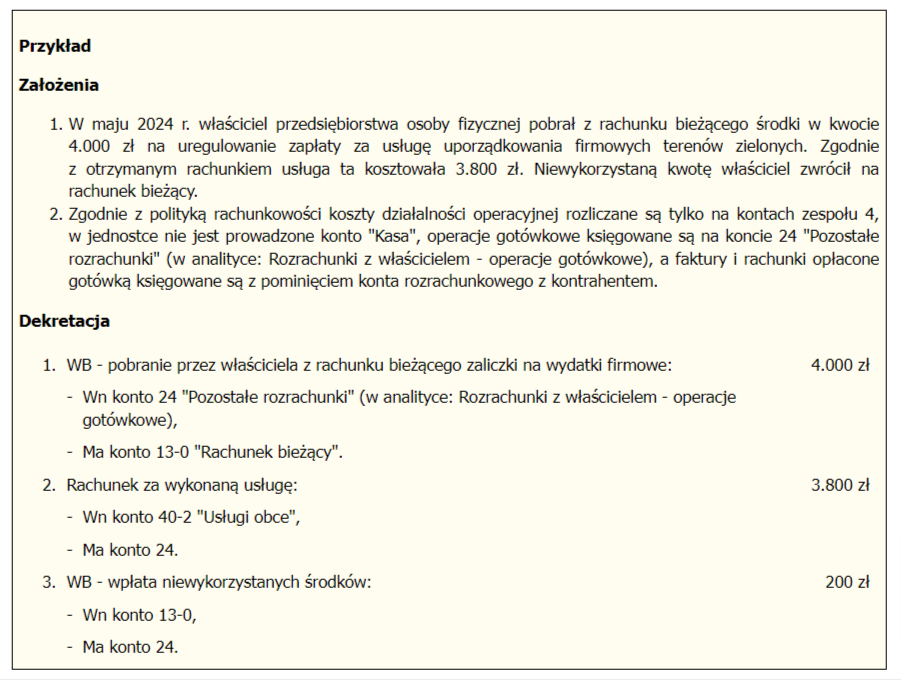

W ramach uproszczeń przyjętych w polityce rachunkowości właściciel w firmie może zdecydować m.in. o nieprowadzeniu konta 10 „Kasa”. Wtedy do ewidencji operacji gotówkowych można stosować konto 24 „Pozostałe rozrachunki” (w analityce: Rozrachunki z właścicielem – operacje gotówkowe). Innym przyjmowanym uproszczeniem ewidencyjnym może być ujmowanie faktur za zakupy firmowe opłacone z prywatnych środków właściciela z pominięciem konta rozrachunków z kontrahentem, bezpośrednio na koncie rozrachunków z właścicielem (przykład).

Źródło: gofin.pl, Gazeta Podatkowa nr 41 (2124) z dnia 20.05.2024

Autor: Karolina Paszkowska