1. Zasady podziału zysku za 2023 r. w spółkach z o.o.

Powzięcie uchwały o podziale zysku albo pokryciu straty w spółce z o.o. objęte jest przedmiotem obrad zwyczajnego zgromadzenia wspólników, jeżeli zgodnie z art. 191 § 2 K.s.h. sprawy te nie zostały wyłączone spod kompetencji zgromadzenia wspólników (por. art. 231 § 2 pkt 2 K.s.h.). Uchwały wspólników mogą być podjęte przede wszystkim podczas zgromadzenia wspólników (por. art. 227 § 1 K.s.h.) albo w trybie pisemnym (por. art. 227 § 2 K.s.h.). Zwyczajne zgromadzenie wspólników spółki z o.o. powinno odbyć się w terminie 6 miesięcy po upływie każdego roku obrotowego (por. art. 231 § 1 K.s.h.). Wspólnik ma prawo do udziału w zysku wynikającym z rocznego sprawozdania finansowego i przeznaczonym do podziału uchwałą zgromadzenia wspólników z uwzględnieniem art. 195 § 1 K.s.h., dotyczącego zaliczek w poczet dywidendy. Konieczne jest wówczas uwzględnienie postanowień umowy spółki. Może ona bowiem przewidywać inny sposób podziału zysku. Jeżeli umowa spółki nie stanowi inaczej, to zysk przypadający wspólnikom dzieli się w stosunku do udziałów (por. art. 191 § 1-2 K.s.h.). Umowa spółki może jednak przewidywać tzw. dywidendę uprzywilejowaną (por. art. 196-197 K.s.h.).

Kwota przeznaczona do podziału między wspólników nie może przekraczać zysku za ostatni rok obrotowy, powiększonego o niepodzielone zyski z lat ubiegłych oraz o kwoty przeniesione z utworzonych z zysku kapitałów zapasowego i rezerwowych, które mogą być przeznaczone do podziału. Kwotę tę należy pomniejszyć o niepokryte straty, udziały własne oraz o kwoty, które zgodnie z ustawą lub umową spółki powinny być przekazane z zysku za ostatni rok obrotowy na kapitały zapasowy lub rezerwowe (por. art. 192 K.s.h.). Ponadto w przypadku gdy koszty prac rozwojowych zakwalifikowanych jako aktywa spółki nie zostały całkowicie odpisane, nie można dokonać podziału zysku odpowiadającego równowartości kwoty nieodpisanych kosztów prac rozwojowych, chyba że kwota kapitałów rezerwowych i zapasowych dostępnych do podziału i zysków z lat ubiegłych jest co najmniej równa kwocie kosztów nieodpisanych (por. art. 191 § 4 K.s.h.).

W spółce z o.o. uprawnionymi do dywidendy za dany rok obrotowy są wspólnicy, którym udziały przysługiwały w dniu powzięcia uchwały o podziale zysku (por. art. 193 § 1 K.s.h.). Reguła ta może być zmieniona tylko przy spełnieniu warunków wynikających z art. 193 § 2-3 K.s.h. Umowa spółki może bowiem upoważniać zgromadzenie wspólników do określenia dnia, według którego ustala się listę wspólników uprawnionych do dywidendy za dany rok obrotowy (dzień dywidendy). Dzień dywidendy wyznacza się w ciągu dwóch miesięcy od dnia powzięcia uchwały o podziale zysku. Jeżeli uchwała wspólników nie określa dnia dywidendy, dniem dywidendy jest dzień powzięcia uchwały o podziale zysku.

Zasady ustalania terminu wypłaty dywidendy w spółce z o.o. wskazuje art. 193 § 4 K.s.h. Zgodnie z tym przepisem, dywidendę wypłaca się w dniu określonym w uchwale wspólników. Jeżeli uchwała wspólników takiego dnia nie określa, dywidenda jest wypłacana niezwłocznie po dniu dywidendy.

W świetle ustawy o rachunkowości, decyzja w sprawie podziału lub pokrycia wyniku finansowego netto jednostki może zostać podjęta po spełnieniu wymogów określonych w art. 53 tej ustawy. Jak wynika z treści wskazanych przepisów, roczne sprawozdanie finansowe jednostki podlega zatwierdzeniu przez organ zatwierdzający, nie później niż 6 miesięcy od dnia bilansowego. Jeśli zatem rok obrotowy spółki z o.o. jest zgodny z rokiem kalendarzowym, to termin zatwierdzenia sprawozdania za 2023 r., wynikający z ustawy o rachunkowości, przypada na 30 czerwca 2024 r. W przypadku jednostek zobowiązanych, zgodnie z art. 64 ust. 1 ustawy o rachunkowości, do poddania badaniu rocznego sprawozdania finansowego podział lub pokrycie wyniku finansowego netto może nastąpić po zatwierdzeniu sprawozdania finansowego przez organ zatwierdzający, poprzedzonego wyrażeniem przez biegłego rewidenta opinii o tym sprawozdaniu bez zastrzeżeń lub z zastrzeżeniami. Podział lub pokrycie wyniku finansowego netto, dokonany bez spełnienia tego warunku, jest nieważny z mocy prawa. W jednostkach niezobowiązanych do poddania badaniu rocznego sprawozdania finansowego podział lub pokrycie wyniku finansowego netto może nastąpić po zatwierdzeniu sprawozdania finansowego przez organ zatwierdzający.

Przykład

Uchwała o podziale zysku

I. Założenia:

- W dniu 10 kwietnia 2024 r. zwyczajne zgromadzenie zatwierdziło sprawozdanie finansowe spółki z o.o. „X”, obejmujące okres od 1 stycznia 2023 r. do 31 grudnia 2023 r., oraz podjęło uchwałę o podziale zysku wypracowanego w 2023 r. i przeznaczeniu go w 80% na wypłatę dywidend, a w 20% na zwiększenie kapitału zapasowego.

- Zysk netto wykazany w sprawozdaniu finansowym spółki wynosił: 800.000 zł.

- Biegły rewident badający sprawozdanie finansowe spółki za 2023 r. sporządził sprawozdanie z badania zawierające opinię bez zastrzeżeń.

II. Dekretacja:

| Opis operacji | Kwota | Konto | |

| Wn | Ma | ||

| 1. PK – uchwała o zatwierdzeniu sprawozdania finansowego | 800.000 zł | 86 | 82 |

| 2. PK – uchwała o podziale zysku: | |||

| a) zysk przeznaczony na wypłatę dywidendy: 80% × 800.000 zł = | 640.000 zł | 82 | 24-3 |

| b) zysk przeznaczony na zwiększenie kapitału zapasowego: 20% × 800.000 zł = | 160.000 zł | 82 | 81-1 |

III. Księgowania:

2. Opodatkowanie dywidend wypłacanych podatnikom CIT i PIT

Dywidenda otrzymana przez wspólnika będącego osobą fizyczną stanowi przychód z kapitałów pieniężnych na mocy art. 17 ust. 1 pkt 4 updof. Przychód ten powstaje w dacie otrzymania dywidendy lub postawienia jej do dyspozycji wspólnikowi (por. art. 11 ust. 1 updof). Spółka z o.o. wypłacająca dywidendę pobiera od przychodów z dywidend zryczałtowany podatek dochodowy w wysokości 19%, bez pomniejszania przychodu o koszty uzyskania (por. art. 30a ust. 1 pkt 4 i ust. 6 updof). Pobrany podatek spółka przekazuje na rachunek urzędu skarbowego właściwego według swojej siedziby lub miejsca prowadzenia przez nią działalności, gdy nie posiada siedziby – w terminie do 20. dnia miesiąca następującego po miesiącu, w którym pobrała podatek. Ponadto, na podstawie art. 42 ust. 1a oraz art. 45ba updof, spółka jest zobowiązana przesłać do właściwego urzędu skarbowego w formie elektronicznej deklarację roczną o zryczałtowanym podatku dochodowym na formularzu PIT-8AR. Powinna tego dokonać do końca stycznia roku następującego po roku podatkowym. Jedynie w razie zaprzestania działalności przez spółkę przed tym terminem deklarację tę należy przesłać do urzędu skarbowego w terminie do dnia zaprzestania tej działalności.

W przypadku gdy wspólnikiem spółki z o.o. jest podatnik CIT, otrzymana dywidenda stanowi u niego przychód z zysków kapitałowych, na podstawie art. 7b ust. 1 pkt 1 lit. a) updop. Od przychodów z dywidend – na mocy art. 22 ust. 1 updop – ustala się podatek dochodowy w wysokości 19% uzyskanego przychodu. Podatek ten jest pobierany przez płatnika (spółkę wypłacającą dywidendę) w dniu wypłaty dywidendy (por. art. 26 ust. 1 updop). Płatnik oprócz poboru podatku zobowiązany jest do przekazania pobranych kwot podatku na rachunek urzędu skarbowego właściwego według siedziby podatnika – w terminie do 7 dnia miesiąca następującego po miesiącu, w którym podatek został pobrany (por. art. 26 ust. 3 updop). Ponadto, na podstawie art. 26 ust. 3 pkt 1 i ust. 3a updop, spółka ma obowiązek przesłania podatnikowi otrzymującemu dywidendę informacji o wysokości pobranego podatku na formularzu CIT-7 w terminie do 7 dnia miesiąca następującego po miesiącu, w którym pobrano podatek. Płatnik wykazuje pobrany podatek w deklaracji rocznej CIT-6R i przesyła ją urzędowi skarbowemu właściwemu według siedziby podatnika w terminie do końca pierwszego miesiąca roku następującego po roku podatkowym, w którym powstał obowiązek zapłaty podatku (por. art. 26a updop). Należy zwrócić uwagę, że płatnik może być w niektórych sytuacjach zwolniony z obowiązku poboru podatku od dywidend wypłacanych podatnikom CIT.

Przykład

Wypłata dywidendy w formie pieniężnej i pobranie zryczałtowanego podatku dochodowego

I. Założenia:

- W 2023 r. spółka z o.o. „Y” wypracowała zysk netto w wysokości: 400.000 zł.

- W dniu 15 kwietnia 2024 r. zwyczajne zgromadzenie wspólników zatwierdziło sprawozdanie finansowe spółki za 2023 r. i podjęło uchwałę o podziale zysku, przeznaczając go w całości na wypłatę dywidend. W ww. uchwale nie wskazano dnia dywidendy, natomiast termin wypłaty dywidendy określono na 22 kwietnia 2024 r. Na dzień powzięcia uchwały o podziale zysku wspólnikami spółki były osoby fizyczne, tj. wspólnik „A”, który posiada 90% udziałów, oraz wspólnik „B”, który posiada 10% udziałów.

- Zobowiązanie z tytułu dywidendy spółka uregulowała w formie pieniężnej w dniu jego wymagalności, pobierając podatek należny od dywidendy.

II. Dekretacja:

| Opis operacji | Kwota | Konto | |

| Wn | Ma | ||

| 1. PK (15 kwietnia 2023 r.) – uchwała o podziale zysku: | |||

| a) dywidenda należna wspólnikowi „A”: 90% × 400.000 zł = | 360.000 zł | 82 | 24-3 |

| b) dywidenda należna wspólnikowi „B”: 10% × 400.000 zł = | 40.000 zł | 82 | 24-3 |

| 2. PK – pobranie zryczałtowanego podatku dochodowego od dywidendy: | |||

| a) wypłacanej wspólnikowi „A”: 19% × 360.000 zł = | 68.400 zł | 24-3 | 22-3 |

| b) wypłacanej wspólnikowi „B”: 19% × 40.000 zł = | 7.600 zł | 24-3 | 22-3 |

| 3. WB (22 kwietnia 2023 r.) – wypłata dywidendy: | |||

| a) uregulowanie zobowiązania wobec wspólnika „A”: 360.000 zł – 68.400 zł = | 291.600 zł | 24-3 | 13-0 |

| b) uregulowanie zobowiązania wobec wspólnika „B”: 40.000 zł – 7.600 zł = | 32.400 zł | 24-3 | 13-0 |

III. Księgowania:

3. Wypłata dywidendy w walucie obcej i przeliczenie kwoty zobowiązania po odpowiednim kursie

Co do zasady przysługującą udziałowcom dywidendę ustala się w polskich złotych. Nie ma jednak przeszkód, aby dywidenda określona w uchwale o podziale zysku i wyrażona w złotych, została wypłacona w innej walucie. Jeśli więc wypłata dywidendy ma nastąpić w walucie obcej, to zobowiązanie z tytułu dywidendy należy przeliczyć z polskich złotych na walutę, w której ma być ono uregulowane. Należy jednak zauważyć, że zarówno w Kodeksie spółek handlowych, jak i w ustawie o rachunkowości nie wskazano, po jakim kursie i w którym momencie powinno nastąpić to przeliczenie. Decyzję w tej sprawie jednostki podejmują we własnym zakresie. W praktyce przeliczenia tego dokonuje się w momencie podjęcia uchwały wspólników o podziale zysku albo w dniu faktycznej wypłaty dywidendy.

| Kurs stosowany do przeliczenia kwoty dywidendy na walutę obcą | |

| Dzień podjęcia uchwały wspólników o podziale zysku (lub dzień dywidendy wskazany w uchwale wspólników) | Do ustalenia kwoty dywidendy w walucie obcej można zastosować kurs średni NBP z dnia podjęcia uchwały wspólników o podziale zysku (lub z dnia dywidendy wskazanego w uchwale wspólników) lub inny kurs wskazany w uchwale. Uwaga: Jeżeli przeliczenia kwoty dywidendy dokona się na dzień podjęcia uchwały wspólników o podziale zysku (lub na dzień dywidendy wskazany w uchwale wspólników), to kurs z dnia powstania zobowiązania będzie się różnił od kursu z dnia jego uregulowania. W związku z tym mogą powstać różnice kursowe na rozrachunkach. Będą to jednak wyłącznie bilansowe różnice kursowe. |

| Dzień faktycznej wypłaty dywidendy | Kurs zastosowany do przeliczenia dywidendy na walutę obcą zależy od sposobu pozyskania waluty na wypłatę dywidendy. Jeżeli waluta została zakupiona w banku lub kantorze, to przeliczenia można dokonać w dniu wypłaty dywidendy po kursie, po którym zakupiono walutę. Z kolei w przypadku wykorzystania do wypłaty dywidendy środków zgromadzonych na własnym rachunku walutowym, przeliczenia tego można dokonać według kursu, po jakim wycenia się rozchód waluty z tego rachunku, tj. po kursie średnim NBP z dnia poprzedzającego dzień rozchodu środków lub po kursie historycznym. Uwaga: Jeżeli przeliczenia kwoty dywidendy dokona się po kursie z dnia jej faktycznej wypłaty, to nie powstaną różnice kursowe na rozrachunkach. |

Przeliczeniu na walutę obcą podlega kwota dywidendy netto, a więc pomniejszona o należny zryczałtowany podatek dochodowy. Rozchód waluty obcej z rachunku bankowego bądź kasy walutowej wycenia się – w zależności od przyjętej polityki rachunkowości – metodą FIFO, metodą LIFO lub przy zastosowaniu cen (kursów) przeciętnych. Różnice kursowe zrealizowane na własnych środkach pieniężnych stanowią, odpowiednio, przychody lub koszty finansowe i są uznawane podatkowo.

Przykład

Wypłata dywidendy w walucie obcej – przeliczenie zobowiązania

po kursie z dnia podjęcia uchwały o podziale zysku

I. Założenia:

- W dniu 15 kwietnia 2024 r. zwyczajne zgromadzenie wspólników spółki z o.o. „X” podjęło uchwałę o podziale zysku wypracowanego w 2023 r. i wykazanego w zatwierdzonym sprawozdaniu finansowym. Zgodnie z uchwałą wspólników, dywidenda należna wspólnikowi „A” wynosi: 500.000 zł, a zobowiązanie z tytułu dywidendy będzie uregulowane w euro. W ww. uchwale nie wskazano dnia dywidendy. Za kurs właściwy do przeliczenia złotych polskich na walutę obcą przyjęto kurs średni NBP z dnia podjęcia uchwały o podziale zysku, który wynosił: 4,35 zł/EUR. Termin wypłaty dywidendy określono w uchwale na 23 kwietnia 2024 r. i w tym dniu spółka uregulowała swoje zobowiązanie wobec udziałowca, dokonując przelewu środków zgromadzonych na rachunku walutowym.

- Na dzień zapłaty zobowiązania na rachunku walutowym spółki znajdowało się: 100.000 EUR, na które składały się następujące wpływy: 80.000 EUR z zapłaty należności zarachowanej po kursie: 4,50 zł/EUR oraz 20.000 EUR z zakupu bezpośrednio w banku zarachowane po kursie: 4,45 zł/EUR.

- Rozchód waluty obcej spółka wycenia po kursie średnim NBP z dnia poprzedzającego dzień wypływu środków z rachunku. Kurs średni euro, ogłoszony przez NBP w dniu 22 kwietnia 2024 r., wynosił: 4,38 zł/EUR (kurs przykładowy).

- Różnice kursowe od własnych środków spółka ustala metodą FIFO.

II. Dekretacja:

| Opis operacji | Kwota | Konto | |

| Wn | Ma | ||

| 1. PK – uchwała o podziale zysku – dywidenda należna wspólnikowi „A” | 500.000,00 zł | 82 | 24-3 |

| 2. PK – pobranie zryczałtowanego podatku dochodowego od dywidendy wypłacanej wspólnikowi „A”: 19% × 500.000 zł = | 95.000,00 zł | 24-3 | 22-3 |

| 3. PK – przeliczenie dywidendy netto na walutę obcą: (500.000 zł – 95.000 zł) : 4,35 zł/EUR = 93.103,45 EUR nie podlega ewidencji bilansowej | |||

| 4. WB – uregulowanie zobowiązania wobec wspólnika „A”: 93.103,45 EUR × 4,38 zł/EUR = | 407.793,11 zł | 24-3 | 13-1 |

| 5. PK – ujemne różnice kursowe powstałe na rozrachunkach: 93.103,45 EUR × (4,38 zł/EUR – 4,35 zł/EUR) = | 2.793,11 zł | 75-1 | 24-3 |

| 6. PK – ujemne różnice kursowe od własnych środków pieniężnych: 80.000 EUR × (4,50 zł/EUR – 4,38 zł/EUR) = 9.600 zł; 13.103,45 EUR × (4,45 zł/EUR – 4,38 zł/EUR) = 917,24 zł; razem ujemne różnice kursowe: 9.600 zł + 917,24 zł = | 10.517,24 zł | 75-1 | 13-1 |

III. Księgowania:

4. Przekazanie dywidendy wspólnikom w formie niepieniężnej

Przepisy prawa handlowego nie określają formy wypłaty dywidendy. W praktyce w obrocie gospodarczym najpopularniejszą formą wypłaty dywidendy jest świadczenie pieniężne. Jednak dozwolone jest także przekazanie dywidendy w formie niepieniężnej, np. w towarze (dywidenda rzeczowa). Taki sposób rozliczenia ze wspólnikiem z tytułu przysługującej mu dywidendy jest – dla celów VAT – traktowany jak dostawa towarów. Jak bowiem wynika z art. 7 ust. 2 ustawy o VAT, przez dostawę towarów (podlegającą opodatkowaniu VAT) rozumie się również przekazanie nieodpłatnie przez podatnika towarów należących do jego przedsiębiorstwa, w szczególności:

a) przekazanie lub zużycie towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia,

b) wszelkie inne darowizny

– jeżeli podatnikowi przysługiwało, w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego z tytułu nabycia (importu lub wytworzenia) tych towarów lub ich części składowych.

W świetle powyższego, jeśli podatnik przekaże wspólnikowi, w ramach wypłaty dywidendy, składnik majątku rzeczowego, to będzie zobowiązany wykazać z tego tytułu VAT należny – jeśli przysługiwało mu prawo do odliczenia VAT naliczonego od nabycia (importu lub wytworzenia) tego składnika majątku w całości lub w części (o ile nie ma podstaw do zastosowania zwolnienia z VAT). Nie będzie natomiast zobowiązany do wykazania VAT należnego, jeśli nie przysługiwało mu ww. prawo do odliczenia VAT.

W przypadku dostawy towarów dokonywanej nieodpłatnie podstawa opodatkowania ustalana jest w sposób szczególny. W myśl art. 29a ust. 2 ustawy o VAT, podstawą opodatkowania jest wówczas cena nabycia towarów lub towarów podobnych, a gdy nie ma ceny nabycia – koszt wytworzenia, określone w momencie tej dostawy towarów. Oznacza to, że podstawą opodatkowania jest wprawdzie cena nabycia lub koszt wytworzenia towaru, lecz skorygowana na dzień, w którym dochodzi do nieodpłatnego przekazania (darowizny) przedmiotowego towaru.

Tak wynika np. z interpretacji indywidualnej Dyrektora Krajowej Informacji Skarbowej z 9 sierpnia 2021 r., nr 0114-KDIP1-3.4012.401.2021.1.MPE, w której organ podatkowy stwierdził, że:

„(…) na podstawie art. 29a ust. 2 ustawy, podstawą opodatkowania jest cena nabycia towarów rozumiana jako cena zaktualizowana na moment dokonania nieodpłatnego przekazania towaru, czyli cena jaką Wnioskodawca uzyskałby za nabyty towar w dniu jego nieodpłatnego przekazania (…)”.

Co ważne, wykazując VAT z tytułu dywidendy rzeczowej stosuje się te same stawki VAT, jakie byłyby właściwe przy sprzedaży składnika majątku (dla celów VAT – towaru), będącego przedmiotem dywidendy. W przypadku gdy w ramach dywidendy przekazywany jest budynek, budowla lub ich części, istnieje ponadto możliwość zwolnienia tej czynności z VAT w oparciu o regulacje zawarte w art. 43 ust. 1 pkt 10 i 10a ustawy o VAT. Nieodpłatne przekazanie towarów wspólnikom – w formie dywidendy rzeczowej – nie jest dokumentowane fakturą. W celu rozliczenia VAT podatnik może wystawić w takim przypadku dowolny dokument, np. notę księgową. Co do zasady w przypadku dostawy towarów obowiązek podatkowy w VAT powstaje z chwilą dokonania dostawy. Jeżeli jednak przed dokonaniem dostawy towaru otrzymano całość lub część zapłaty, w szczególności: przedpłatę, zaliczkę, zadatek, ratę itp., obowiązek podatkowy powstaje z chwilą jej otrzymania w odniesieniu do otrzymanej kwoty. Odnosząc powyższe do nieodpłatnej dostawy towarów (np. nieruchomości stanowiącej środek trwały), dokonywanej w ramach „wypłaty” wspólnikowi dywidendy, należy uznać, że obowiązek podatkowy w VAT z tytułu ww. dostawy powstaje generalnie w dacie zawarcia umowy, na podstawie której dochodzi do przeniesienia prawa do rozporządzania towarem jak właściciel.

Dla celów podatku dochodowego w odniesieniu do dywidendy niepieniężnej zastosowanie mają regulacje zawarte w art. 14a updop. Z przepisu tego wynika, że gdy podatnik przez wykonanie świadczenia niepieniężnego reguluje w całości albo w części zobowiązanie, w tym z tytułu zaciągniętej pożyczki (kredytu), dywidendy, umorzenia albo zbycia w celu umorzenia udziałów (akcji), podziału pomiędzy wspólników (akcjonariuszy) majątku likwidowanej spółki albo spółdzielni, przychodem takiego podatnika jest wysokość zobowiązania uregulowanego w następstwie takiego świadczenia. Jeżeli jednak wartość rynkowa świadczenia niepieniężnego jest wyższa niż wysokość zobowiązania uregulowanego tym świadczeniem, przychód ten określa się w wysokości wartości rynkowej świadczenia niepieniężnego.

Jak przykładowo stwierdził Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 21 stycznia 2022 r., nr 0111-KDIB2-1.4010.523.2021.2.BJ:

„(…) wypłata przez Spółkę dywidendy w formie niepieniężnej poprzez przeniesienie na rzecz wspólników prawa własności nieruchomości (wypłata dywidendy rzeczowej) jest wykonaniem świadczenia niepieniężnego z tytułu dywidendy (wypełnia hipotezę art. 14a ustawy o CIT) i powoduje powstanie u niej przychodu w wysokości zobowiązania uregulowanego w następstwie tego świadczenia. Jeżeli jednak wartość rynkowa świadczenia niepieniężnego jest wyższa niż wysokość zobowiązania uregulowanego tym świadczeniem, przychód ten określa się w wysokości wartości rynkowej świadczenia niepieniężnego (…)”.

Zatem w przypadku gdy spółka przekazuje wspólnikom dywidendę w formie niepieniężnej, wykazuje z tego tytułu przychód w wysokości:

1) dywidendy – jeśli wartość rynkowa przedmiotu dywidendy jest mniejsza lub równa wysokości zobowiązania z tytułu dywidendy,

2) wartości rynkowej przedmiotu dywidendy – jeśli wartość rynkowa tego przedmiotu jest wyższa niż wysokość zobowiązania z tytułu dywidendy.

Przy wypłacie dywidendy w formie niepieniężnej brak jest regulacji, które w sposób szczególny odnosiłyby się do ustalania kosztów uzyskania przychodów w związku z wypłatą dywidendy niepieniężnej. Stosuje się tu więc zasady ogólne, podobnie jak przy sprzedaży składnika majątku.

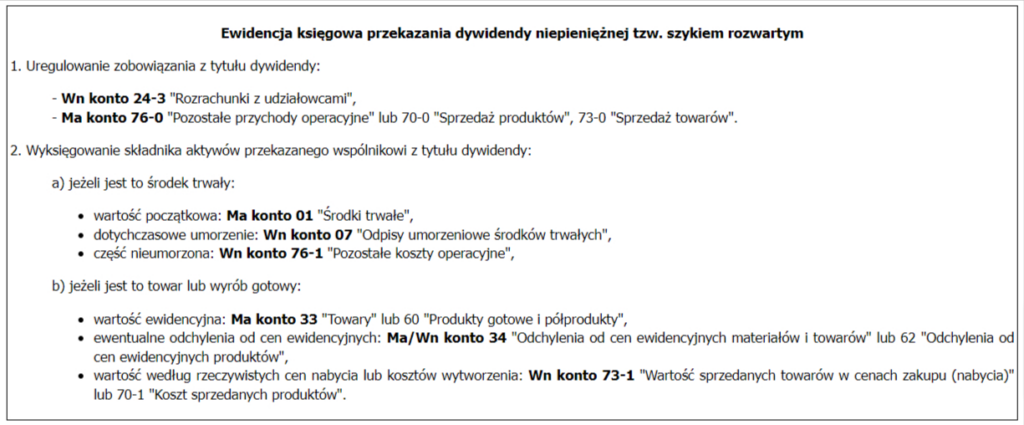

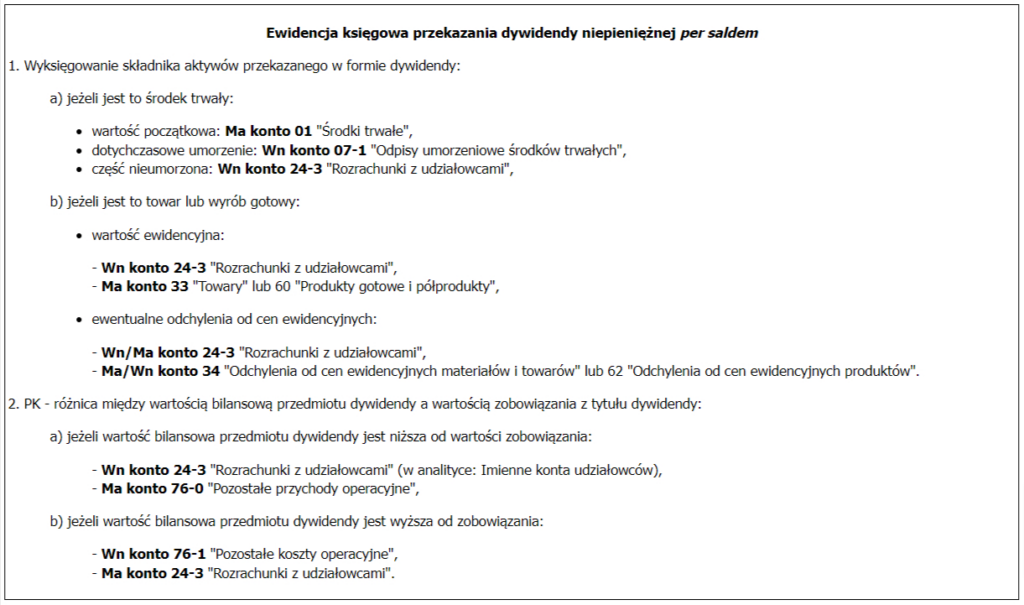

W przepisach ustawy o rachunkowości nie odniesiono się w sposób szczególny do sposobu ujęcia w księgach rachunkowych dywidendy przekazanej wspólnikom w formie niepieniężnej – np. poprzez przeniesienie prawa własności nieruchomości stanowiącej środek trwały spółki. W praktyce przyjmuje się, że taka forma wypłaty dywidendy może być księgowana tzw. szykiem rozwartym lub per saldem.

Co istotne ewidencja przekazania dywidendy tzw. szykiem rozwartym ułatwi rozliczenie dywidendy niepieniężnej dla celów podatkowych. Gdyby jednak okazało się, że wartość rynkowa przedmiotu dywidendy jest wyższa od zobowiązania z tytułu dywidendy, to nadwyżkę dolicza się do przychodów podatkowych statystycznie.

W przypadku ewidencji przekazania dywidendy niepieniężnej per saldem przychody (w wysokości zobowiązania z tytułu dywidendy) oraz koszty (odpowiadające np. niezamortyzowanej wartości początkowej wydawanego środka trwałego) będą wykazywane dla celów podatkowych wyłącznie statystycznie.

Jeśli w związku z przekazaniem dywidendy rzeczowej spółka będzie zobowiązana do wykazania VAT należnego, to kwota tego podatku może zostać zaksięgowana zapisem po stronie Wn konta 76-1 „Pozostałe koszty operacyjne”, w korespondencji ze stroną Ma konta 22-2 „Rozrachunki z urzędem skarbowym z tytułu VAT należnego”.

Przykład

Wypłata dywidendy niepieniężnej

I. Założenia:

- W dniu 15 kwietnia 2024 r. zwyczajne zgromadzenie wspólników spółki z o.o. „X” podjęło uchwałę o podziale zysku wypracowanego w 2023 r. i wykazanego w zatwierdzonym sprawozdaniu finansowym, przeznaczając go w całości na wypłatę dywidend. Zgodnie z uchwałą, dywidenda należna wspólnikom wynosi: 100.000 zł i zostanie uregulowana w formie niepieniężnej, poprzez przekazanie wspólnikom towarów należących do spółki.

- Spółka prowadzi ewidencję towarów według rzeczywistych cen nabycia. Wartość księgowa przekazywanych towarów wynosi: 120.000 zł, zaś ich wartość rynkowa (na dzień dywidendy i na dzień wypłaty dywidendy) wynosi: 100.000 zł. VAT naliczony przy zakupie przedmiotowych towarów spółka w całości odliczyła od VAT należnego. Sprzedaż towarów objęta jest podstawową stawką VAT 23%.

II. Dekretacja:

| Opis operacji | Kwota | Konto | |

| Wn | Ma | ||

| 1. PK – uchwała o podziale zysku | 100.000 zł | 82 | 24-3 |

| 2. WZ – wydanie towarów wspólnikom: | |||

| a) uregulowanie zobowiązania z tytułu dywidendy | 100.000 zł | 24-3 | 73-0 |

| b) wyksięgowanie z ewidencji bilansowej towarów przekazanych wspólnikom w ramach wypłaty dywidendy | 120.000 zł | 73-1 | 33 |

| 3. PK – zryczałtowany podatek dochodowy należny od dywidendy: 19% × 100.000 zł = | 19.000 zł | 24-3 | 22-3 |

| 4. PK – VAT należny od nieodpłatnego przekazania towarów: 23% × 100.000 zł = | 23.000 zł | 76-1 | 22-2 |

| 5. WB – uregulowanie przez wspólników zobowiązania z tytułu podatku dochodowego od dywidendy | 19.000 zł | 13-0 | 24-3 |

III. Księgowania:

Źródło: gofin.pl, Zeszyty Metodyczne Rachunkowości nr 9 (609) z dnia 1.05.2024