Pliki JPK_V7M/JPK_V7K łączą w jednym dokumencie ewidencję VAT oraz deklarację VAT. Za każdy błąd w części ewidencyjnej uniemożliwiający przeprowadzenie weryfikacji prawidłowości transakcji grozi podatnikowi kara 500 zł. Konsekwencją podania nieprawdziwych danych w deklaracji lub przesłania nierzetelnej ewidencji może być odpowiedzialność karna skarbowa. Sposobem na uniknięcie sankcji jest korekta pliku.

Kara 500 zł

JPK_V7M składają podatnicy rozliczający VAT miesięcznie. Plik obejmuje część ewidencyjną i deklaracyjną za określony miesiąc. JPK_V7K przekazują co miesiąc podatnicy rozliczający VAT kwartalnie, z tym że pliki za dwa pierwsze miesiące kwartału zawierają wyłącznie część ewidencyjną za dany miesiąc, a plik za ostatni miesiąc kwartału – część ewidencyjną za ten miesiąc i deklaracyjną za wszystkie miesiące kwartału.

Forma i zakres informacji przekazywanych w ramach tych plików ma umożliwić efektywną (i w zasadzie zautomatyzowaną) analizę danych o transakcjach i kontrahentach ukierunkowaną na wykrywanie nadużyć podatkowych. Pliki przesyłane przez podatników muszą więc być rzetelnie sporządzone. Do zachowania należytej staranności przy wypełnianiu części ewidencyjnej mają mobilizować kary pieniężne nakładane w razie niepoprawienia błędów. Precyzuje to art. 109 ust. 3e-3k ustawy o VAT. Podatnik ma obowiązek przesłać korektę ewidencji VAT w terminie 14 dni od dnia: stwierdzenia, że ewidencja zawiera błędy lub dane niezgodne ze stanem faktycznym, lub zmiany danych zawartych w ewidencji. Jeżeli natomiast urząd skarbowy wykryje błędy uniemożliwiające przeprowadzenie weryfikacji prawidłowości transakcji, wzywa podatnika do ich skorygowania. Podatnik ma 14 dni na przesłanie ewidencji poprawionej w zakresie błędów wskazanych w wezwaniu lub złożenie wyjaśnień wykazujących brak uchybień. Jeżeli w tym terminie podatnik nie prześle skorygowanej ewidencji lub nie złoży wyjaśnień albo w swoich wyjaśnieniach nie wykaże, że ewidencja nie zawiera błędów określonych w wezwaniu, naczelnik urzędu skarbowego może nałożyć na niego karę pieniężną w wysokości 500 zł za każdy błąd podany w wezwaniu.

Kara pieniężna nakładana jest formie decyzji. Podlega wpłacie w terminie 14 dni od dnia doręczenia decyzji.

Kara pieniężna nie jest nakładana na osobę fizyczną prowadzącą działalność gospodarczą, która za ten sam czyn ponosi odpowiedzialność karną skarbową.

Sankcje karne

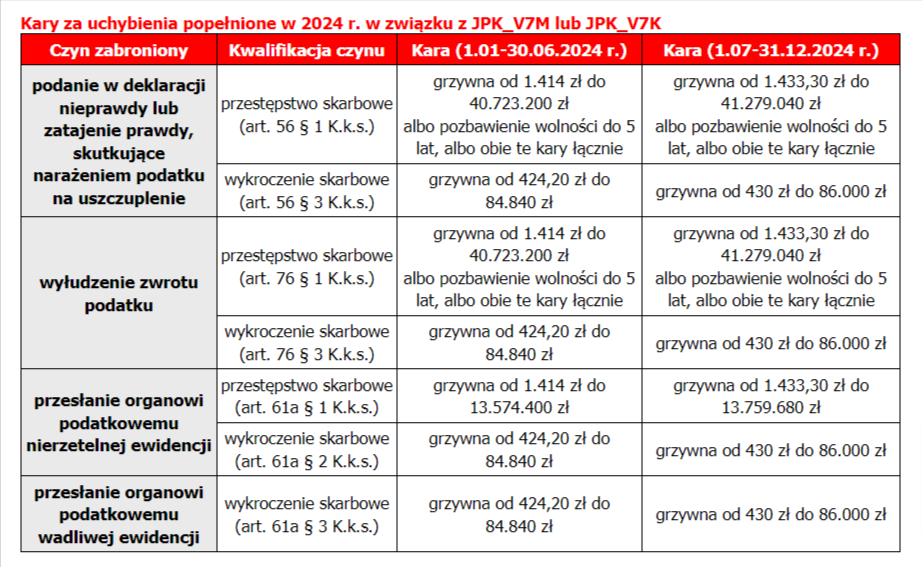

Konsekwencją złożenia deklaracji lub ewidencji z błędami może być odpowiedzialność karna skarbowa.

Kara grozi za oszustwa podatkowe, czyli celowe podanie w deklaracji nieprawdy lub zatajenie prawdy, przez co podatek zostaje narażony na uszczuplenie (art. 56 Kodeksu karnego skarbowego). Sankcje przewidziane są także za wyłudzenie zwrotu podatku wynikające z wprowadzenia organu podatkowego w błąd poprzez podanie danych niezgodnych ze stanem rzeczywistym lub zatajenie rzeczywistego stanu rzeczy (art. 76 Kodeksu karnego skarbowego). Odpowiedzialność karna skarbowa wiąże się także z przesłaniem nierzetelnej lub wadliwej ewidencji (art. 61a Kodeksu karnego skarbowego). Przesłanie nierzetelnej ewidencji, tj. niezgodnej ze stanem rzeczywistym, może być uznane za przestępstwo skarbowe lub wykroczenie skarbowe. Kwalifikacja zależy przede wszystkim od skali uchybień. Złożenie wadliwej ewidencji, tj. sporządzonej niezgodnie z przepisami prawa (wymogami formalnymi), jest wykroczeniem skarbowym.

Sankcje karne skarbowe są wymierzane konkretnej osobie (fizycznej). Za przestępstwo skarbowe lub wykroczenie skarbowe odpowiada ten, kto je popełnił (z zastrzeżeniem odpowiedzialności posiłkowej). Za uchybienia firmy – indywidualnego przedsiębiorcy, osoby prawnej lub jednostki organizacyjnej nieposiadającej osobowości prawnej – odpowiedzialność karną skarbową jak sprawca ponosi osoba, która zajmuje się jej sprawami gospodarczymi, w szczególności finansowymi. Kompetencje w tym zakresie mogą wynikać z przepisu prawa, decyzji właściwego organu, umowy lub faktycznego wykonywania określonych czynności. Sprawcy musi być jednak przypisana wina umyślna. O winie umyślnej mówi się wtedy, gdy sprawca ma zamiar dokonania czynu zabronionego, tj. chce go popełnić albo przewiduje możliwość jego popełnienia i godzi się na to.

Korekta pliku

Sposobem na uniknięcie odpowiedzialności karnej skarbowej za błędy w deklaracji lub ewidencji jest dokonanie korekty. Przewiduje to art. 16a Kodeksu karnego skarbowego.

Karze za przestępstwo skarbowe lub wykroczenie skarbowe nie podlega sprawca czynu zabronionego dotyczącego złożenia deklaracji lub przesłania księgi (ewidencji), jeżeli po jego popełnieniu została złożona organowi podatkowemu prawnie skuteczna korekta deklaracji lub księgi dotycząca obowiązku, którego nieprawidłowe wykonanie stanowi ten czyn zabroniony. Jeśli w związku z czynem zabronionym nastąpiło uszczuplenie należności publicznoprawnej, warunkiem bezkarności jest uiszczenie tej należności. Wpłaty należy dokonać niezwłocznie, nie później jednak niż w terminie wyznaczonym przez finansowy organ postępowania przygotowawczego. Spełnienie opisanych wymogów zapewnia sprawcy bezkarność bez konieczności składania „czynnego żalu”, tj. zawiadomienia stanowiącego przyznanie się do popełnienia deliktu skarbowego, ujawniającego istotne okoliczności dokonanego czynu zabronionego.

Należy pamiętać o wyjątku. Odpowiedzialności karnej skarbowej nie uniknie się, jeżeli przed złożeniem korekty deklaracji lub księgi wszczęto postępowanie przygotowawcze o przestępstwo skarbowe lub wykroczenie skarbowe lub ujawniono w toku toczącego się postępowania przygotowawczego to przestępstwo skarbowe lub wykroczenie skarbowe.

Podstawa prawna:

- Ustawa z dnia 10.09.1999 r. – Kodeks karny skarbowy (Dz. U. z 2023 r. poz. 654 ze zm.)

- Ustawa z dnia 11.03.2004 r. o VAT (Dz. U. z 2024 r. poz. 361)

Źródło: gofin.pl, Gazeta Podatkowa nr 23 (2106) z dnia 18.03.2024

Autor: Małgorzata Żujewska