Spółka z o.o. jest opodatkowana estońskim CIT. W swojej działalności wykorzystuje samochód osobowy do tzw. celów mieszanych (m.in. do celów prywatnych wspólnika), w związku z tym 50% wydatków związanych z jego używaniem stanowi ukryty zysk. Jak powinna wyglądać ewidencja księgowa w trakcie roku oraz na początku kolejnego roku polisy ubezpieczenia samochodu osobowego wykorzystywanego do celów mieszanych, z uwzględnieniem kont analitycznych do zapisów wydatków z tytułu ukrytych zysków?

1. Zasady ujęcia kosztów ubezpieczenia samochodów osobowych w księgach rachunkowych

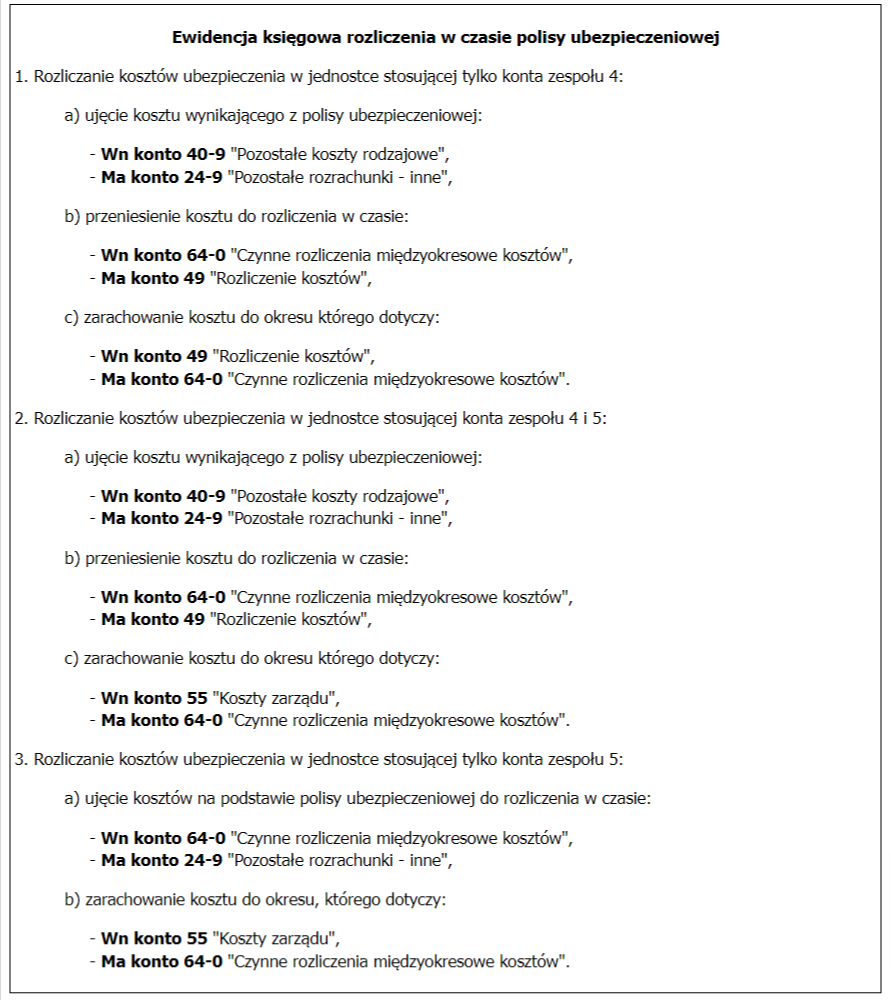

Umowy ubezpieczenia zawierane są najczęściej na 12 miesięcy, zatem dotyczą przyszłych okresów sprawozdawczych (np. miesięcy, kwartałów lub lat). W związku z tym ma do nich zastosowanie art. 39 ust. 1 i 3 ustawy o rachunkowości, z którego wynika, że jednostka dokonuje czynnych rozliczeń międzyokresowych kosztów, jeżeli dotyczą one przyszłych okresów sprawozdawczych. Odpisy czynnych rozliczeń międzyokresowych kosztów mogą następować stosownie do upływu czasu lub wielkości świadczeń. Czas i sposób rozliczenia powinien być uzasadniony charakterem rozliczanych kosztów, z zachowaniem zasady ostrożności. Wielkość odpisów ustala się najczęściej dzieląc kwotę składki ubezpieczenia na liczbę miesięcy. Przyjęty sposób rozliczania kosztów w czasie jednostka powinna wskazać w swojej polityce rachunkowości. Przy czym na podstawie art. 4 ust. 4 i 4a ustawy o rachunkowości możliwe jest zastosowanie uproszczenia, w odniesieniu do kosztów ubezpieczenia dotyczących przyszłych okresów sprawozdawczych, których kwota jest nieistotna. Jeżeli koszty ubezpieczenia dotyczą okresu obejmującego dwa lata obrotowe, to uproszczenie może polegać na tym, że wydatek w części dotyczącej bieżącego roku odnosi się jednorazowo w koszty tego roku, a w części dotyczącej roku następnego – jednorazowo na początku tego następnego roku, w sposób przedstawiony poniżej.

W praktyce jednostki stosujące ewidencję kosztów na kontach zespołu 4 i 5 oraz te, które ujmują koszty wyłącznie na kontach zespołu 4, mogą przyjąć alternatywny sposób ewidencji i rozliczania czynnych rozliczeń międzyokresowych kosztów. Polega on na ujmowaniu kosztów przewidzianych do rozliczenia w czasie bezpośrednio z polisy ubezpieczeniowej, zapisem po stronie Wn konta 64-0, w korespondencji z kontem 24-9, czyli pomijając ewidencję na kontach 40 i 49. Następnie odpis czynnych rozliczeń międzyokresowych kosztów następuje zapisem po stronie Wn konta 40-9, w korespondencji z kontem 64-0 (w jednostce stosującej wyłącznie konta zespołu 4) lub po stronie Wn konta 40-9, w korespondencji z kontem 64-0, oraz równolegle po stronie Wn konta zespołu 5, w korespondencji ze stroną Ma konta 49 (w jednostkach stosujących konta zespołu 4 i 5). W takim przypadku obciążenie kosztów następuje w okresie, którego dany koszt dotyczy.

2. Podatkowe rozliczenie składek na ubezpieczenie samochodu osobowego używanego dla celów mieszanych

Jak wynika z pytania spółka jest opodatkowana ryczałtem od dochodów spółek (tzw. estońskim CIT). Opodatkowaniu estońskim CIT podlega m.in. dochód odpowiadający wysokości ukrytych zysków (dochód z tytułu ukrytych zysków), przez które rozumie się – stosownie do art. 28m ust. 3 updop – świadczenia pieniężne, niepieniężne, odpłatne, nieodpłatne lub częściowo odpłatne, wykonane w związku z prawem do udziału w zysku, inne niż podzielony zysk, których beneficjentem, bezpośrednio lub pośrednio, jest udziałowiec, akcjonariusz albo wspólnik lub podmiot powiązany bezpośrednio lub pośrednio z podatnikiem lub z tym udziałowcem, akcjonariuszem albo wspólnikiem. W dalszej części tego przepisu ustawodawca wymienił przykładowe dochody z tytułu ukrytych zysków. Jest to katalog otwarty. Z kolei w art. 28m ust. 4 pkt 2 updop wskazano, iż do ukrytych zysków nie zalicza się wydatków i odpisów amortyzacyjnych oraz odpisów z tytułu trwałej utraty wartości, związanych z używaniem samochodów osobowych, środków transportu lotniczego, taboru pływającego oraz innych składników majątku:

1) w pełnej wysokości – w przypadku składników majątku wykorzystywanych wyłącznie na cele działalności gospodarczej,

2) w wysokości 50% – w przypadku składników majątku, które nie są wykorzystywane wyłącznie na cele działalności gospodarczej.

W sytuacji opisanej w pytaniu firmowy samochód osobowy jest wykorzystywany również dla celów prywatnych wspólnika. Oznacza to, że opodatkowaniu ryczałtem od dochodów spółek z tytułu ukrytych zysków podlegają wszystkie wydatki i odpisy amortyzacyjne oraz odpisy z tytułu trwałej utraty wartości dotyczące tego samochodu w wysokości 50%. Do wydatków tych zalicza się również ubezpieczenie tego samochodu.

Warto w tym miejscu wspomnieć, iż ubezpieczenia samochodowe można podzielić na obowiązkowe i dobrowolne. Według organów podatkowych 50% składek na te ubezpieczenia, w przypadku wykorzystywania pojazdu na tzw. cele mieszane, stanowi ukryte zyski i podlega opodatkowaniu ryczałtem od dochodów spółek (por. interpretację indywidualną Dyrektora Krajowej Informacji Skarbowej z 14 grudnia 2022 r., nr 0111-KDIB1-1.4010.696.2022.1.AND).

Kolejna kwestia wymagająca wyjaśnienia, to moment wykazania dochodu z tytułu ukrytych zysków w przypadku polisy rozliczanej dla celów bilansowych w czasie. Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 22 czerwca 2023 r., nr 0111-KDIB1-2.4010.126.2023.2.ANK uznał, że dochód ten powstaje równolegle do kosztów bilansowych rozliczanych w czasie, czyli w momencie obciążenia wyniku finansowego netto tymi kosztami. Organ podatkowy w ww. interpretacji stwierdził, że:

„(…) Dochody z tytułu ukrytych zysków, o których mowa w art. 28m ust. 1 pkt 2 ustawy o CIT oraz dochody z tytułu wydatków niezwiązanych z działalnością gospodarczą, o których mowa w art. 28m ust. 1 pkt 3 ustawy o CIT związane są bezpośrednio z zasadami sporządzania wyniku finansowego.

W związku z powyższym, nawet jeśli podatnik nie dokona zapłaty za towar czy usługę, ale zaksięguje daną operację gospodarczą obciążającą wynik finansowy netto (m.in. zapisy księgowe na kontach zespołu 4,5 i 7), to już w tym momencie dojdzie do powstania dochodu z tytułu ukrytych zysków lub wydatków niezwiązanych z działalnością gospodarczą (…).

Wynik finansowy netto oznacza tu wynik finansowy ustalany na podstawie przepisów o rachunkowości (wynika to z art. 28c pkt 3 ustawy o CIT).

Jak wskazano powyżej kategorie dochodów jakimi są ukryte zyski oraz wydatki niezwiązane z działalnością gospodarczą związane są z bezpośrednio z zasadami sporządzania wyniku finansowego i istotny jest moment obciążenia wyniku finansowego netto ustalanego na podstawie przepisów o rachunkowości, w konsekwencji moment dokonania zapłaty pozostaje bez znaczenia.

Przenosząc powyższe (…) na grunt przedmiotowej sprawy stwierdzić należy, że:

- (…) w przypadku polis zawartych poza stosunkiem leasingu również właściwym momentem powstania dochodu jest każdy miesiąc, bowiem Wnioskodawca co miesiąc obciąża wynik finansowy neto proporcjonalnie, w wysokości 1/12 kwoty zapłaconej jednorazowo polisy ubezpieczeniowej.

Podsumowując dochód z tytułu ukrytych zysków oraz wydatków niezwiązanych z działalnością gospodarczą w związku z polisami ubezpieczeniowymi samochodów osobowych wykorzystywanych do celów mieszanych powstaje w momencie obciążenia wyniku finansowego netto tymi kosztami w związku z czym ryczałt z tego tytułu należy zapłacić do 20-go dnia miesiąca następującego po miesiącu, w którym podatnik zaksięguje daną operację gospodarczą obciążającą wynik finansowy netto (…)”.

3. Dostosowanie ewidencji analitycznej w celu wyodrębnienia wydatków z tytułu ukrytych zysków

Ustawa o rachunkowości nie zawiera regulacji, które w sposób szczególny odnosiłyby się do ujmowania w księgach rachunkowych wydatków, które na gruncie estońskiego CIT, są uznawane za ukryte zyski. W sytuacji gdy wydatek dla celów ustawy o rachunkowości ma związek z działalnością gospodarczą, ujmowany jest on w księgach rachunkowych na ogólnych zasadach, czyli analogicznie jak w jednostce opodatkowanej klasycznym CIT. Przy czym w księgach rachunkowych, na potrzeby estońskiego CIT, można wyodrębnić konta analityczne, na których ujmowane będą wydatki z tytułu ukrytych zysków. Poniżej zaprezentujemy przykładowe rozwiązania ewidencyjne dotyczące rozliczania kosztów ubezpieczenia samochodu w czasie.

Przykład

Koszty ubezpieczenia samochodu rozliczane w czasie – ewidencja według zasad ogólnych

I. Założenia:

- Spółka z o.o. opodatkowana estońskim CIT (według stawki 20%) posiada w ewidencji środków trwałych samochód osobowy używany do celów mieszanych. W marcu 2024 r. spółka zawarła umowę ubezpieczenia tego samochodu na okres od 1 marca 2024 r. do 28 lutego 2025 r. Kwota ubezpieczenia wynosi: 2.500 zł.

- Zgodnie z polityką rachunkowości spółki, w przypadku polisy ubezpieczeniowej, obejmującej dwa lata obrotowe, składkę ubezpieczeniową w części przypadającej na rok obrotowy, w którym zawarto umowę ubezpieczenia, ujmuje się w kosztach bilansowych jednorazowo w miesiącu zawarcia polisy, a w części dotyczącej roku następnego – jednorazowo na początku tego drugiego roku.

- Koszty polisy ubezpieczeniowej spółka ujęła w księgach marca 2024 r. w kwocie: (2.500 zł : 12 m-cy) × 10 m-cy = 2.083,33 zł.

- Spółka koszty podstawowej działalności operacyjnej ewidencjonuje na kontach zespołu 4 i 5, a koszty rozliczane w czasie ujmuje według zasad ogólnych.

II. Dekretacja:

| Opis operacji | Kwota | Konto | |

| Wn | Ma | ||

| A. Zapisy w księgach 2024 r. | |||

| 1. Polisa ubezpieczeniowa: | |||

| a) wartość polisy | 2.500,00 zł | 40-9 | 24-9 |

| b) odniesienie wartości polisy do rozliczenia w czasie | 2.500,00 zł | 64-0 | 49 |

| 2. PK – część wydatków na ubezpieczenie przypadająca na 2024 r.: | |||

| a) część niezaliczana do wydatków z tytułu ukrytych zysków: 2.083,33 zł × 50% = | 1.041,66 zł | 55 | 64-0 |

| b) część zaliczana do wydatków z tytułu ukrytych zysków: 2.083,33 zł – 1.041,66 zł = | 1.041.67 zł | 55 | 64-0 |

| 3. Podatek od ukrytych zysków: 1.042 zł × 20% = | 208,00 zł | 87 | 22-3 |

| 4. WB – zapłata podatku do 20. dnia następnego miesiąca | 208,00 zł | 22-3 | 13-0 |

| B. Zapisy w księgach 2025 r. | |||

| 1. PK – część wydatków na ubezpieczenie przypadająca na 2025 r.: | |||

| a) część niezaliczana do wydatków z tytułu ukrytych zysków: 416,67 zł × 50% = | 208,33 zł | 55 | 64-0 |

| b) część zaliczana do wydatków z tytułu ukrytych zysków: 416,67 zł – 208,33 zł = | 208,34 zł | 55 | 64-0 |

| 2. Podatek od ukrytych zysków: 208 zł × 20% = | 42,00 zł | 87 | 22-3 |

| 3. WB – zapłata podatku do 20. dnia następnego miesiąca | 42,00 zł | 22-3 | 13-0 |

III. Księgowania:

A. Zapisy w księgach 2024 r.

B. Zapisy w księgach 2025 r.

Jeżeli spółka dla celów estońskiego CIT wydatki z tytułu ukrytych zysków ujmuje na kontach analitycznych utworzonych do kont zespołu 4, to właściwszym rozwiązaniem będzie ujmowanie kosztów przewidzianych do rozliczenia w czasie bezpośrednio z polisy ubezpieczeniowej, zapisem po stronie Wn konta 64-0, w korespondencji z kontem 24-9, czyli pomijając ewidencję na kontach 40 i 49. Taki sposób możliwy jest przy ewidencji kosztów podstawowej działalności operacyjnej zarówno na kontach zespołu 4 i 5, jak i tylko na kontach zespołu 4.

Przykład

Koszty ubezpieczenia samochodu rozliczane w czasie – alternatywny sposób ewidencji

I. Założenia:

Na podstawie danych z poprzedniego przykładu, przy czym spółka ewidencjonuje koszty działalności operacyjnej wyłącznie na kontach zespołu 4, a koszty rozliczane w czasie dotyczące polisy ubezpieczeniowej, odnosi bezpośrednio na konto 64-0.

II. Dekretacja:

| Opis operacji | Kwota | Konto | |

| Wn | Ma | ||

| A. Zapisy w księgach 2024 r. | |||

| 1. Polisa ubezpieczeniowa rozliczana w czasie: | 2.500,00 zł | 64-0 | 24-9 |

| 2. PK – część wydatków na ubezpieczenie przypadająca na 2024 r.: | |||

| a) część niezaliczana do wydatków z tytułu ukrytych zysków | 1.041,66 zł | 40-9 | 64-0 |

| b) część zaliczana do wydatków z tytułu ukrytych zysków | 1.041,67 zł | 40-9 | 64-0 |

| 3. Podatek od ukrytych zysków według stawki 20% | 208,00 zł | 87 | 22-3 |

| 4. WB – zapłata podatku do 20. dnia następnego miesiąca | 208,00 zł | 22-3 | 13-0 |

| B. Zapisy w księgach 2025 r. | |||

| 1. PK – część wydatków na ubezpieczenie przypadająca na 2025 r.: | |||

| a) część niezaliczana do wydatków z tytułu ukrytych zysków: 416,67 zł × 50% = | 208,33 zł | 40-9 | 64-0 |

| b) część zaliczana do wydatków z tytułu ukrytych zysków: 416,67 zł – 208,33 zł = | 208,34 zł | 40-9 | 64-0 |

| 2. Podatek od ukrytych zysków: 208 zł × 20% = | 42,00 zł | 87 | 22-3 |

| 3. WB – zapłata podatku do 20. dnia następnego miesiąca | 42,00 zł | 22-3 | 13-0 |

III. Księgowania:

A. Zapisy w księgach 2024 r.

B. Zapisy w księgach 2025 r.

Źródło: gofn.pl, Zeszyty Metodyczne Rachunkowości nr 7 (607) z dnia 1.04.2024