Od 1 stycznia 2022 r. w systemie podatku dochodowego mamy do czynienia z nowym typem daniny – podatkiem minimalnym. Obejmuje on spółki kapitałowe i osobowe będące podatnikami podatku dochodowego od osób prawnych, podatkowe grupy kapitałowe oraz położone w Polsce zakłady zagranicznych spółek. Wbrew wcześniejszym deklaracjom fiskusa podatek ten nie będzie adresowany tylko do wielkich korporacji, ale dotknie również przedsiębiorców, którzy ponoszą straty podatkowe z działalności gospodarczej albo wykazują znikomą dochodowość.

Zakres podmiotowy nowego podatku

Co do zasady, podatkiem minimalnym objęci są podatnicy, którzy w roku podatkowym:

- ponieśli stratę z działalności gospodarczej albo

- osiągnęli udział dochodów w przychodach z działalności gospodarczej na poziomie nie większym niż 1%.

Ustawodawca przewidział jednak wyłączenia stosowania przepisów o podatku minimalnym w stosunku do podatników:

- w roku podatkowym, w którym rozpoczęli działalność, oraz w kolejnych dwóch latach podatkowych,

- będących przedsiębiorstwami finansowymi,

- jeżeli w roku podatkowym uzyskali przychody niższe o co najmniej 30% w stosunku do przychodów uzyskanych w roku poprzednim,

- których wspólnikami są wyłącznie osoby fizyczne i jeżeli podatnik nie posiada udziałów lub akcji w innych spółkach kapitałowych, udziałów kapitałowych w spółkach osobowych, tytułów uczestnictwa w funduszu inwestycyjnym lub instytucji wspólnego inwestowania, praw majątkowych związanych z prawem do świadczeń należnych fundatorowi lub beneficjentowi fundacji, trustu lub innego podmiotu lub stosunku prawnego o charakterze powierniczym,

- jeżeli większość uzyskanych przez nich przychodów z działalności gospodarczej została osiągnięta w związku z eksploatacją w transporcie międzynarodowym statków morskich lub powietrznych albo wydobywaniem kopalin, których ceny zależą od notowań na światowych rynkach,

- wchodzących w skład grupy co najmniej dwóch spółek, z których jedna posiada przez cały rok podatkowy bezpośrednio 75% udziału w każdej z pozostałych spółek, jeżeli rok podatkowy wszystkich spółek jest tożsamy oraz udział łącznych dochodów spółek w ich łącznych przychodach jest większy niż 1%.

Trzeba podkreślić, że z uprawnienia do 3-letniego okresu karencji w stosowaniu omawianych przepisów nie skorzystają podatnicy utworzeni m.in. w wyniku przekształcenia (z wyjątkiem spółki w inną spółkę), połączenia i podziału, a także ci, których kapitał powstał na bazie wniesionego przedsiębiorstwa.

Obliczanie straty i udziału dochodu w przychodzie

Obliczanie straty i wskaźnika dochodowości ma kluczowe znaczenie dla ustalenia, czy przedsiębiorca podlega przepisom o podatku minimalnym. Jak wynika z art. 24ca ust. 2 ustawy o pdop (Dz. U. z 2021 r. poz. 1800 ze zm.), przy obliczaniu tych wartości nie należy uwzględniać:

- zaliczonych do kosztów podatkowych, w tym poprzez odpisy amortyzacyjne, nakładów na nabycie, wytworzenie lub ulepszenie środków trwałych ani

- przychodów i kosztów związanych z transakcjami, dla których cena lub sposób jej określenia wynika z odrębnych przepisów.

Analiza nowych przepisów prowadzi do wniosku, że na wskaźnik dochodowości nie ma także wpływu odliczanie strat poniesionych przez podatnika w latach poprzednich.

Ustalenie podstawy opodatkowania

Jeżeli podatnik spełnia warunki do objęcia go podatkiem minimalnym, powinien ustalić specyficzną podstawę opodatkowania, na którą składają się łącznie:

- 4% wartości przychodów podatnika innych niż pochodzące z zysków kapitałowych,

- kwota poniesionych na rzecz podmiotów powiązanych kosztów finansowania dłużnego przekraczających wartość 30% kwoty, liczonej według wzoru zawartego w treści art. 24ca ust. 3 pkt 2 ustawy o pdop,

- wartość odroczonego podatku dochodowego wynikająca z ujawnienia wartości niematerialnych i prawnych, w zakresie skutkującym zwiększeniem zysku brutto albo zmniejszeniem straty brutto,

- poniesione bezpośrednio lub pośrednio na rzecz podmiotów powiązanych lub podmiotów z tzw. rajów podatkowych koszty nabycia określonych usług (np. doradczych, badania rynku, reklamowych) lub opłat i należności za korzystanie z praw i wartości niematerialnych lub kosztów przeniesienia ryzyka niewypłacalności z tytułu zaciągniętych pożyczek przekraczających łącznie w roku podatkowym o 3.000.000 zł wartość 5% kwoty liczonej według wzoru zawartego w treści art. 24ca ust. 3 pkt 4 ustawy o pdop.

Tak ustalona podstawa opodatkowania podlega pomniejszeniu o wartości:

- odliczeń zmniejszających w roku podatkowym podstawę opodatkowania (np. darowizn, kosztów kwalifikowanych poniesionych na działalność badawczo-rozwojową, ulg na prototyp i robotyzację) z wyjątkiem pomniejszeń, o których mowa w art. 18f ustawy o pdop (ulga na złe długi),

- dochodów, które są uwzględniane w kalkulacji dochodu zwolnionego z podatku z tytułu prowadzenia działalności w specjalnej strefie ekonomicznej lub Polskiej Strefie Inwestycji.

Obliczenie i rozliczenie podatku minimalnego

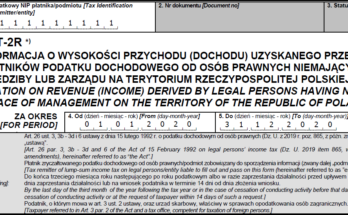

Omawiany podatek wynosi 10% określonej wcześniej podstawy opodatkowania. Należy go uiścić na konto urzędu skarbowego w terminie do końca trzeciego miesiąca następnego roku podatkowego. Podmioty obowiązane do zapłaty podatku minimalnego będą w zeznaniu rocznym wykazywać podstawę opodatkowania, jej pomniejszenia oraz kwotę podatku.

W sytuacji gdy podatnik będzie zobowiązany do równoległej zapłaty „zwykłego” podatku dochodowego, obliczonego na podstawie art. 19 ustawy o pdop, przewidziano mechanizm pomniejszania podatku minimalnego o ten drugi podatek. Jednocześnie kwotę zapłaconego za dany rok podatku minimalnego będzie można odliczyć od „zwykłego” podatku dochodowego, w ciągu następnych 3 lat podatkowych. Odliczenia dokonywane będą w zeznaniu rocznym.

Ujednolicone przepisy ustaw o podatku dochodowym dostępne są w serwisie www.przepisy.gofin.pl.

Źródło: gofin.pl. Gazeta Podatkowa nr 7 (1882) z dnia 24.01.2022

Autor: Małgorzata Rymarz