W jednostkach mogą pojawić się problemy ze ściągalnością należności oraz z płatnością zobowiązań wobec innych podmiotów. Wtedy może wystąpić konieczność wprowadzenia do ksiąg rachunkowych dodatkowych zapisów związanych z naliczeniem odsetek, rekompensaty za koszty odzyskiwania należności, dokonaniem odpisów aktualizujących oraz postępowaniami sądowymi dotyczącymi odzyskiwania długów.

Odsetki za zwłokę w zapłacie

W przypadku braku uregulowania w ustalonym terminie zapłaty z tytułu transakcji zakupu-sprzedaży wierzyciel może domagać się zapłaty odsetek. Może on dochodzić od dłużnika odsetek ustawowych (por. art. 5-8 ustawy o przeciwdziałaniu nadmiernym opóźnieniom w transakcjach handlowych – Dz. U. z 2023 r. poz. 711 ze zm.).

Jeżeli wierzyciel zdecyduje o naliczeniu odsetek od należności, powinien wystawić dłużnikowi notę księgową (notę odsetkową). Odsetki w księgach można ująć także w oparciu o dokument przekazany przez wierzyciela odbiorcy w związku z inwentaryzacją należności metodą potwierdzenia (uzgodnienia) sald. Jeżeli naliczono odsetki w walucie obcej, to na dzień ich ujęcia w księgach trzeba przeliczyć je na walutę polską po kursie średnim ogłoszonym dla danej waluty przez NBP z dnia poprzedzającego dzień ich naliczenia (art. 30 ust. 2 pkt 2 ustawy o rachunkowości).

W księgach rachunkowych wierzyciela naliczone odsetki można zaksięgować:

– Wn konto 20 „Rozrachunki z odbiorcami” lub konto 24 „Pozostałe rozrachunki”,

– Ma konto 75-0 „Przychody finansowe”.

Natomiast dłużnik kwotę naliczonych odsetek może wprowadzić do ksiąg zapisem:

– Wn konto 75-1 „Koszty finansowe”,

– Ma konto 21 „Rozrachunki z dostawcami” lub konto 24.

Rekompensata za koszty odzyskiwania należności

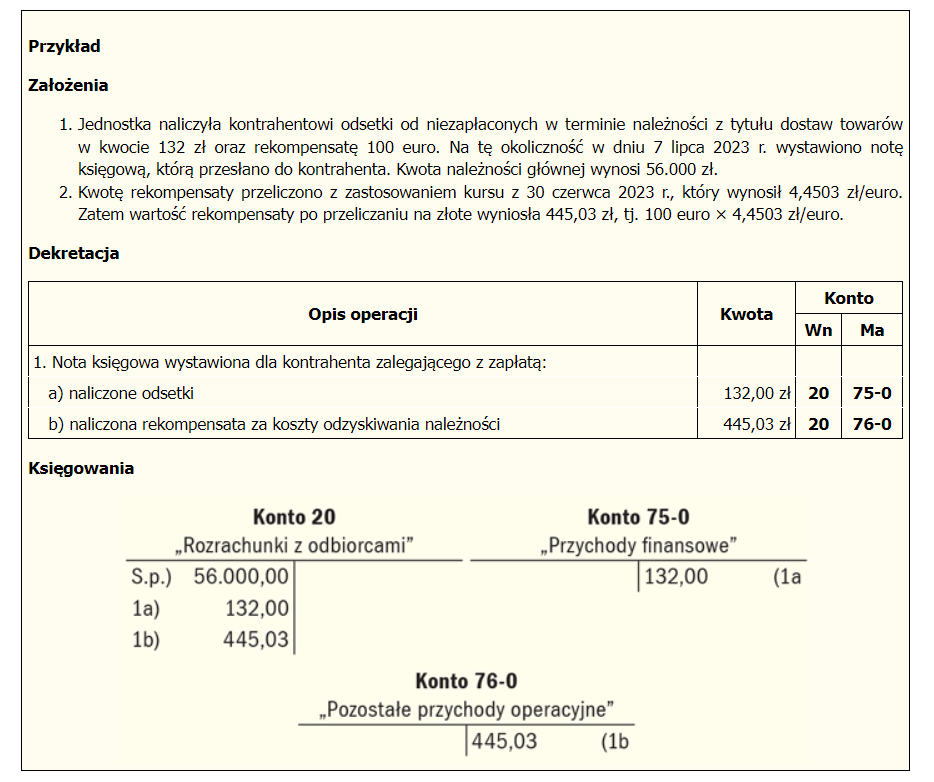

Wierzycielowi, od dnia nabycia uprawnienia do odsetek za opóźnienie przysługuje od dłużnika, bez wezwania, rekompensata za koszty odzyskiwania należności, stanowiąca równowartość kwoty:

1) 40 euro – gdy wartość świadczenia pieniężnego nie przekracza 5.000 zł,

2) 70 euro – gdy wartość świadczenia pieniężnego jest wyższa niż 5.000 zł, ale niższa niż 50.000 zł,

3) 100 euro – gdy wartość świadczenia pieniężnego jest równa lub wyższa od 50.000 zł.

Stanowi o tym art. 10 ust. 1 ustawy o przeciwdziałaniu nadmiernym opóźnieniom w transakcjach handlowych. Równowartość kwoty rekompensaty wyrażonej w euro jest ustalana przy zastosowaniu średniego kursu euro ogłoszonego przez NBP z ostatniego dnia roboczego miesiąca poprzedzającego miesiąc, w którym świadczenie pieniężne stało się wymagalne. Przykładowo, gdy termin wymagalności niezapłaconej należności przypada w lipcu 2023 r., do przeliczenia wartości rekompensaty wyrażonej w euro należałoby przyjąć średni kurs euro ogłoszony przez NBP na dzień 30 czerwca 2023 r. (przykład).

Wierzyciel rekompensatę za koszty odzyskiwania należności, którą obciążył odbiorcę, może ująć w księgach zapisem:

– Wn konto 20 lub konto 24,

– Ma konto 76-0 „Pozostałe przychody operacyjne”.

W księgach dłużnika wartość tej rekompensaty można zaksięgować:

– Wn konto 76-1 „Pozostałe koszty operacyjne”,

– Ma konto 21 lub konto 24.

Ulga na złe długi w VAT

W ustawie o VAT (Dz. U. z 2022 r. poz. 931 ze zm.) przewidziano tzw. ulgę na złe długi. Jest to prawo wierzyciela do korekty podstawy opodatkowania i VAT należnego oraz obowiązek dłużnika do korekty odliczonego VAT. Nieściągalność wierzytelności uważa się za uprawdopodobnioną w przypadku, gdy wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie w ciągu 90 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze (por. art. 89a i art. 89b ustawy o VAT).

W księgach wierzyciela sposób ujęcia ulgi na złe długi w VAT zależy od przyjętego rozwiązania w polityce rachunkowości. Wierzyciel może zaksięgować korygowany VAT należny – do czasu jego rozliczenia lub odpisania – na wyodrębnionym koncie rozrachunkowym albo na koncie pozostałych rozliczeń międzyokresowych. Można tego dokonać na podstawie dowodu PK zapisem:

– Wn konto 22-1 „Rozrachunki z tytułu VAT należnego”,

– Ma konto 24 lub odpowiednie konto analityczne do konta 22 „Rozrachunki publicznoprawne” albo konto 65 „Pozostałe rozliczenia międzyokresowe”.

Kwota ta pozostaje na wskazanym koncie do czasu uregulowania należności lub spisania jej jako nieściągalnej.

W księgach dłużnika zmniejszenie VAT naliczonego z tytułu ulgi na złe długi można zaksięgować:

– Wn konto 24 odpowiednie konto analityczne do konta 22 albo konto 65,

– Ma konto 22-2 „VAT naliczony i jego rozliczenie”.

Korekta VAT naliczonego pozostaje w księgach na koncie zespołu 2 lub koncie 65 do czasu zapłaty zobowiązania lub jego odpisania na skutek np. umorzenia lub przedawnienia.

Szerzej o uldze na złe długi napiszemy w GP nr 62 z br. na str. 12.

Odpis aktualizujący wartość należności

Jeżeli uzyskanie zapłaty należności w całości lub części wydaje się mało prawdopodobne, jednostka powinna dokonać odpisu aktualizującego jej wartość na zasadach wskazanych w art. 35b ust. 1 ustawy o rachunkowości. Wartość należności aktualizuje się, uwzględniając stopień prawdopodobieństwa ich zapłaty, poprzez dokonanie odpisu aktualizującego. Wartość takiego odpisu zalicza się do pozostałych kosztów operacyjnych (gdy chodzi o odpis np. na należność główną lub na kwotę naliczonej rekompensaty za koszty odzyskiwania należności) albo do kosztów finansowych (np. odpis na naliczone odsetki za zwłokę). Utworzenie odpisu aktualizującego wartość należności można zaksięgować:

– Wn konto 76-1 lub konto 75-1,

– Ma konto 28 „Odpisy aktualizujące wartość należności”.

Odpisów aktualizujących należności trzeba dokonać na dzień bilansowy, a jeśli wystąpią uzasadnione okoliczności także w trakcie roku. Dokonany odpis aktualizujący jest rozwiązaniem tymczasowym, jednostka powinna bowiem podjąć czynności zmierzające do uzyskania zapłaty należności, np. może skierować roszczenie o zapłatę do sądu.

Rozrachunki na drodze sądowej

Jeśli kontrahent nie uregulował należności i nie uległy one jeszcze przedawnieniu, jednostka może skierować do sądu roszczenie o ich zapłatę. Pozew może dotyczyć należności spornych, czyli kwestionowanych przez dłużnika, lub należności bezspornych, z których zapłatą dłużnik zwleka, a dzięki skierowaniu ich do sądu zostanie przerwany bieg przedawnienia lub uzyskane prawo do ich egzekucji.

Kwotę roszczenia określoną w pozwie (z reguły zawiera ona także naliczone odsetki za zwłokę), pod datą skierowania go do sądu, można przeksięgować:

– Wn konto 24-6 „Należności dochodzone na drodze sądowej”,

– Ma konto 20 lub konto 24.

Na koncie 24-6 nie ujmuje się kosztów dochodzenia należności na drodze sądowej, np. kosztów usług prawniczych (wynagrodzenia radcy prawnego czy adwokata), opłat sądowych, skarbowych, kosztów opinii biegłych. Są one odnoszone do pozostałych kosztów operacyjnych.

Jeżeli wyrok sądowy okaże się korzystny dla wierzyciela, pod datą uprawomocnienia się orzeczenia nakazującego zapłatę należności objętą pozwem, powinna ona zostać przeksięgowana z konta 24-6 z powrotem na konto 20 lub 24.

Jeśli nie utworzono wcześniej odpisu aktualizującego, zasądzone wraz z należnością odsetki oraz zwrot kosztów procesowych można zaksięgować po stronie Wn konta 20 lub 24, w korespondencji z kontem 76-0 – należność główna i kontem 75-0 – kwota odsetek.

Gdy należność objęto uprzednio odpisem aktualizującym, zasądzone odsetki za zwłokę oraz koszty procesowe można zaliczyć na podwyższenie odpisu aktualizującego.

W przypadku oddalenia przez sąd roszczenia trzeba wyksięgować należność. Można tego dokonać następująco:

a) odpisanie należności głównej

– Wn konto 76-1,

b) odpisanie naliczonych odsetek za zwłokę w zapłacie należności

– Wn konto 75-1,

c) łączna wartość odpisywanej należności

– Ma konto 24-6.

Jeśli należność uprzednio objęta była odpisem aktualizującym, wyksięgowanie może przebiegać zapisem: Wn konto 28, Ma konto 24-6.

Egzekucja komornicza

Jeżeli należności po uzyskaniu wyroku nakazującego zapłatę nadal nie uregulowano, można wystąpić na drogę postępowania egzekucyjnego. Jego koszty w księgach wierzyciela można zaksięgować:

– Wn konto 76-1,

– Ma konto 24 „Pozostałe rozrachunki” (w analityce: Konto komornika).

Zwrot kosztów egzekucyjnych można ująć:

– Wn konto 24,

– Ma konto 76-0.

Gdyby się okazało, że ściągnięcie wierzytelności jest niemożliwe i komornik umorzy postępowanie, wtedy należy odpisać taką należność w pozostałe koszty operacyjne (należność główna) i w koszty finansowe (odsetki).

Zgodnie z art. 35b ust. 3 ustawy o rachunkowości, należności m.in. nieściągalne zmniejszają dokonane uprzednio odpisy aktualizujące ich wartość. Zatem gdy na należność wcześniej utworzono odpis aktualizujący, jej spisanie można ująć: Wn konto 28, Ma konto 20 lub konto 24.

Usługi windykacyjne

Wiele jednostek w celu odzyskania swoich należności korzysta z usług firm windykacyjnych. Najczęściej wynagrodzenie takiej firmy stanowi prowizja, której kwota wynika z zawartej umowy. Firma windykacyjna wystawia fakturę za swoje usługi. Wierzyciel koszty usług windykacyjnych ujmuje w księgach jako koszty podstawowej działalności operacyjnej. Mogą one zostać ujęte na koncie 40-2 „Usługi obce” i/lub na koncie 55 „Koszty zarządu”.

Firma windykacyjna może także pośredniczyć w odzyskiwaniu kosztów windykacji od dłużnika. Koszty związane z egzekucją komorniczą oraz koszty postępowania sądowego jako koszty pośrednio związane z działalnością operacyjną zalicza się, na podstawie otrzymanej od tej firmy faktury, do pozostałych kosztów operacyjnych.

Podstawa prawna:

Ustawa z dnia 29.09.1994 r. o rachunkowości (Dz. U. z 2023 r. poz. 120 ze zm.)

Źródło: gofin.pl, Gazeta Podatkowa nr 59 (2038) z dnia 24.07.2023

Autor: Karolina Paszkowska