1. Bilansowe regulacje w zakresie przejściowego oraz trwałego zaniechania budowy

| Ujęcie w księgach wydatków związanych z budową środka trwałego |

W świetle art. 3 ust. 1 pkt 16 ustawy o rachunkowości przez środki trwałe w budowie rozumie się zaliczane do aktywów trwałych środki trwałe w okresie ich budowy, montażu lub ulepszenia już istniejącego środka trwałego. Podjęcie decyzji o rozpoczęciu budowy środka trwałego wiąże się z koniecznością poniesienia szeregu wydatków związanych z jej realizacją. W zależności od rodzaju budowy mogą to być wydatki na zakup usług projektowych, prawnych, doradczych zakup niezbędnych maszyn i urządzeń, towarów i materiałów, wydatki związane ze zdobyciem odpowiednich pozwoleń/koncesji. Wszystkie te wydatki ujmuje się w księgach rachunkowych na koncie 08 „Środki trwałe w budowie” jako koszty stanowiące elementy składowe kosztu wytworzenia (w rozumieniu art. 28 ust. 3 i 8 ww. ustawy), ceny nabycia (w rozumieniu art. 28 ust. 2 i 8 ww. ustawy) lub kosztu ulepszenia (zdefiniowanego w art. 31 ust. 1 ww. ustawy).

| Ewidencja księgowa kosztów związanych z budową środka trwałego 1. Koszty związane z realizacją budowy środka trwałego:- Wn konto 08 „Środki trwałe w budowie”, – Ma konto zespołu 1, 2, 3, 5 i 6. |

Na dzień bilansowy środki trwałe w budowie wycenia się w wysokości ogółu kosztów pozostających w bezpośrednim związku z ich nabyciem lub wytworzeniem, pomniejszonych o odpisy z tytułu trwałej utraty wartości (por. art. 28 ust. 1 pkt 2 ww. ustawy). Trwała utrata wartości zachodzi wtedy, gdy istnieje duże prawdopodobieństwo, że kontrolowany przez jednostkę składnik aktywów nie przyniesie w przyszłości w znaczącej części lub w całości przewidywanych korzyści ekonomicznych. Uzasadnia to dokonanie odpisu aktualizującego doprowadzającego wartość składnika aktywów wynikającą z ksiąg rachunkowych do ceny sprzedaży netto, a w przypadku jej braku – do ustalonej w inny sposób wartości godziwej (por. art. 28 ust. 7 ww. ustawy).

Zdarza się, że z różnych przyczyn budowa zostanie wstrzymana. W ustawie o rachunkowości brak wskazówek jak postąpić w takiej sytuacji. Kwestię tę reguluje natomiast Krajowy Standard Rachunkowości nr 11 „Środki trwałe” (KSR nr 11). Jak wynika z pkt 6.55 tego standardu przesłanki ekonomiczne, techniczne, organizacyjne lub prawne mogą zdecydować o tym, że kontynuowanie budowy środka trwałego przestaje być uzasadnione. W takim przypadku jednostka ocenia, czy przesłanki te mają charakter przejściowy czy trwały.

Czasowe zaniechanie budowy

W przypadku gdy przesłanki uzasadniające przerwanie prac mają przejściowy charakter przeprowadza się test na utratę wartości i w miarę potrzeby dokonuje w ciężar pozostałych kosztów operacyjnych odpisu z tytułu trwałej utraty wartości, zgodnie z Krajowym Standardem Rachunkowości nr 4 „Utrata wartości aktywów”. Wszelkie koszty związane z utrzymywaniem środków trwałych w budowie przejściowo niekontynuowanej obciążają pozostałe koszty operacyjne (por. pkt 6.56 KSR nr 11).

Jeśli zatem mamy do czynienia tylko z czasowym zaniechaniem budowy, która w przyszłości zostanie dokończona, to koszty zgromadzone na koncie 08 „Środki trwałe w budowie” mogą pozostać na tym koncie.

| Ewidencja księgowa operacji związanych z czasowym zaniechaniem budowy środka trwałego 1. Koszty związane z zabezpieczeniem czasowo zaniechanej budowy środka trwałego (zapisy na podstawie dowodów źródłowych):- Wn konto 76-1 „Pozostałe koszty operacyjne”, – Ma konto zespołu 1, 2, 3, 5 i 6.2. PK – odpis aktualizujący z tytułu trwałej utraty wartości środka trwałego w budowie:- Wn konto 76-1 „Pozostałe koszty operacyjne”, – Ma konto 08 „Środki trwałe w budowie” (w analityce: Odpisy aktualizujące wartość środków trwałych w budowie). |

W razie ustania przyczyny, która spowodowała dokonanie odpisu aktualizującego, przywrócenie wartości (w całości lub w części) ujmuje się w korespondencji kontem 76-0 „Pozostałe przychody operacyjne”.

| Ewidencja księgowa zmniejszenia odpisu aktualizującego w związku z ustaniem przyczyny trwałej utraty wartości 1. PK – zmniejszenie odpisu aktualizującego z tytułu ustanie przyczyny trwałej utraty wartości:- Wn konto 08 „Środki trwałe w budowie” (w analityce: Odpisy aktualizujące wartość środków trwałych w budowie), – Ma konto 76-0 „Pozostałe przychody operacyjne”. |

Trwałe zaniechanie budowy

W sytuacji gdy test na utratę wartości wykaże, że przesłanki uzasadniające przerwanie prac mają trwały charakter, a jednostka nie może oczekiwać żadnych przyszłych korzyści ekonomicznych z środków trwałych w budowie, kierownik jednostki podejmuje udokumentowaną decyzję o zaniechaniu budowy środka trwałego (likwidacji środka trwałego w budowie). Zaniechanie to wiąże się z koniecznością wyłączenia z ksiąg rachunkowych nakładów ujętych jako elementy wartości środka trwałego w budowie i odpisania ich w ciężar pozostałych kosztów operacyjnych (por. pkt 6.57 KSR nr 11).

| Ewidencja księgowa trwałego zaniechania budowy środka trwałego (likwidacja środka trwałego w budowie) 1. LT – wyksięgowanie wartości środka trwałego w budowie z ewidencji bilansowej:- Wn konto 76-1 „Pozostałe koszty operacyjne”, – Ma konto 08 „Środki trwałe w budowie”. |

Należy wyróżnić postawienie środka trwałego w budowie w stan likwidacji oraz jego fizyczną likwidację. Jeśli decyzja o likwidacji rozpoczętej budowy środka trwałego zostanie podjęta, natomiast fizyczna likwidacja nastąpi w terminie późniejszym, to do czasu zakończenia likwidacji, nakłady poniesione na budowę środka trwałego, jako całość wydatków zgromadzonych na koncie 08, wskazane jest ująć na koncie pozabilansowym 09-1 „Środki trwałe w budowie – w likwidacji”, zapisem jednostronnym po stronie Wn tego konta.

2. Skutki zaniechania inwestycji w świetle ustaw o podatku dochodowym

Ustawy o podatku dochodowym definiują inwestycje jako środki trwałe w budowie w rozumieniu ustawy o rachunkowości (por. art. 4a pkt 1 updop oraz art. 5a updof)). Z uwagi na uregulowania zawarte w art. 16 ust. 1 pkt 1 updop oraz art. 23 ust. 1 pkt 1 updof wydatki ponoszone w związku z inwestycją nie podlegają bezpośredniemu zaliczeniu do kosztów uzyskania przychodów. Powiększają one wartość inwestycji, a tym samym wpływają na przyszłą wartość początkową środka trwałego, który powstanie (zostanie wytworzony) po zakończeniu inwestycji. Wydatki poniesione na zakończone inwestycje, w wyniku których zostaną wytworzone środki trwałe, staną się – co do zasady – kosztami uzyskania przychodów poprzez odpisy amortyzacyjne (por. art. 15 ust. 6 updop oraz art. 22 ust. 8 updof).

Ustawodawca przewidział także możliwość uznania za koszty podatkowe kosztów inwestycji zaniechanych, wskazując moment ujęcia ich w rachunku podatkowym. Jak bowiem wynika z art. 15 ust. 4f updop oraz art. 22 ust. 5e updof koszty zaniechanych inwestycji są potrącalne w dacie zbycia inwestycji lub ich likwidacji. Zatem wydatki poniesione na niedokończoną inwestycję mogą zostać zaliczone do kosztów uzyskania przychodów w przypadku:

1) sprzedaży niedokończonej inwestycji,

2) zlikwidowania zaniechanej inwestycji.

Ponadto podatnik, rozliczający w kosztach podatkowych przedmiotowe wydatki powinien być w stanie wykazać, że podejmując decyzję o realizacji inwestycji, zakładał zgodnie z ogólną zasadą określoną w art. 15 ust. 1 updop oraz art. 22 ust. 1 updof jej związek z uzyskiwaniem przychodów lub zachowaniem albo zabezpieczeniem źródła przychodów.

Należy zauważyć, iż termin „zaniechana inwestycja” nie został zdefiniowany w ustawie o podatku dochodowym. Według organów podatkowych z zaniechaniem inwestycji mamy do czynienia wówczas, gdy podatnik nie podejmuje kolejnych czynności związanych z prowadzonym procesem inwestycyjnym, pomimo że nie został on zakończony. Innymi słowy jest to brak działania, zaprzestanie dokonywania następnych czynności, a w konsekwencji rezygnacja z podjętych wcześniej zamierzeń i odstąpienie od inwestycji. Również brak definicji ustawowej pojęcia „likwidacja inwestycji” powoduje, że w praktyce jego zakres budzi pewne wątpliwości, zwłaszcza w przypadku gdy nakłady na zaniechaną inwestycję mają formę niematerialną. Wśród organów podatkowych funkcjonuje pogląd, że wówczas za likwidację inwestycji można uznać decyzję o zaniechaniu inwestycji.

Jak bowiem stwierdził Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 20 marca 2023 r., nr 0114-KDIP2-1.4010.171.2022.1.JF:

„(…) Jednym z elementów procesu inwestycyjnego jest proces jego planowania, przygotowania, projektowania w postaci zleconej i uzyskanej dokumentacji technicznej, np. wydatków poniesionych na projekt budowlany, uzyskanie pozwoleń, decyzji, i inne tego typu prace w powyższym przypadku nie można mówić o obowiązku ich fizycznej likwidacji, ponieważ prowadziłoby to w szczególności do faktycznego unicestwienia dowodu na to, że wydatki na ww. elementy zostały w ogóle poniesione.

W przypadku likwidacji inwestycji w odniesieniu do usług o charakterze niematerialnym dotyczących np. zleconej dokumentacji, przepis art. 15 ust. 4f ustawy o CIT, należy interpretować z uwzględnieniem obowiązków wynikających z innych przepisów prawa, tj. przepisów ustawy o rachunkowości, w tym art. 74 tej ustawy, określających terminy jej przechowywania. Systemowa wykładnia tych przepisów daje podstawę do oceny, że w ramach likwidacji zaniechanych inwestycji, wystarczające do uznania kosztów sporządzenia (nabycia) dokumentacji inwestycyjnej jako kosztów uzyskania przychodów, jest podjęcie decyzji o trwałym i definitywnym odstąpieniu od dalszego prowadzenia zadania inwestycyjnego. W odniesieniu zatem do nakładów o takim charakterze, których efekty mają formę intelektualną i niematerialną, „definitywność” likwidacji nie musi być rozumiana tak samo w stosunku do nakładów o charakterze materialnym. Rozumienie takie nie jest racjonalne, gdyż ich fizyczna likwidacja, oznacza ich zniszczenie, co w konsekwencji pozbawiłoby podatnika możliwości udowodnienia rzeczywistego poniesienia kosztu w celu osiągnięcia przychodów. Koszt zaniechanej inwestycji winien być bowiem udokumentowany w sposób bezsporny i kompletny, a przede wszystkim zgodny z przepisami prawa, tak jak każdy inny koszt podatkowy, na co wskazuje przepis art. 15 ust. 1 ustawy o CIT. Warunkiem uznania tych wydatków za koszty podatkowe jest także, aby efekt nakładów poniesionych na zaniechaną inwestycję nie był wykorzystywany w przyszłości (…)”.

3. Obowiązek korekty odliczonego VAT w związku z zaniechaniem inwestycji

Zgodnie z aktualnymi interpretacjami organów podatkowych ewentualna konieczność korekty odliczonego VAT lub zachowanie prawa do odliczenia w przypadku zaniechanej inwestycji uzależnione są od okoliczności przesądzających o zaniechaniu inwestycji. Jeśli zaniechanie inwestycji wynika z:

1) przyczyn zależnych od podatnika, to ma on obowiązek skorygować uprzednio odliczony VAT naliczony,

2) przyczyn niezależnych od podatnika, to nie musi on korygować odliczonego VAT.

Przykładowo Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 10 stycznia 2023 r., nr 0111-KDIB3-1.4012.745.2022.4.IK, dotyczącej zaniechania inwestycji z uwagi na przedłużający się brak odpowiedzi czy rozstrzygnięto nabór i przyznano ewentualnie podatnikowi dofinansowanie, wyjaśnił:

„(…) podatnik jest uprawniony do odliczenia VAT naliczonego z tytułu nabycia towarów i usług w związku z pracami inwestycyjnymi wykonywanymi z przeznaczeniem ich na planowaną działalność gospodarczą podlegającą opodatkowaniu, a nabyte prawo do odliczenia pozostaje w mocy, nawet jeśli w wyniku niezależnych od niego okoliczności podatnik nigdy nie wykorzystał nabytych towarów lub usług do transakcji podlegających opodatkowaniu. Zawsze jednak należy brać pod uwagę okoliczności towarzyszące temu zachowaniu, a w szczególności, czy były one konsekwencją zdarzeń od podatnika niezależnych, czy też – podejmowanych świadomie decyzji gospodarczych.

Tym samym w sytuacji kiedy nabycie towarów i usług zostało poczynione z zamiarem wykorzystania ich do działalności opodatkowanej, ale z powodów pozostających poza kontrolą podatnika nie wykorzystał on nabytych towarów i usług w prowadzeniu tej działalności, prawo do odliczenia zostaje zachowane (…)”.

Natomiast w interpretacji indywidualnej z 18 lutego 2022 r., nr 0114-KDIP4-2.4012.810.2021.4.WH, Dyrektor Krajowej Informacji Skarbowej uznał, że zaniechanie inwestycji budowy instalacji fotowoltaicznej (z uwagi na planowanie budowy instalacji o większej mocy) nie wskazuje, by istniały konkretne okoliczności pozostające poza kontrolą podatnika, które stanowiły obiektywną, niezależną od niego przesłankę uzasadniającą zaniechanie inwestycji. Oznacza to, że podatnik ma obowiązek skorygowania odliczonego pierwotnie VAT.

Warto również mieć na uwadze stanowisko Dyrektora Krajowej Informacji Skarbowej zawarte w interpretacji indywidualnej z 28 czerwca 2022 r., nr 0111-KDIB3-1.4012.212.2022.1.IK. Organ podatkowy bowiem wyjaśnił, że nie w każdym przypadku zaniechanie inwestycji będące konsekwencją podejmowanych świadomie decyzji gospodarczych/działań podatnika musi skutkować utratą prawa do odliczenia podatku naliczonego.

W księgach rachunkowych korekty VAT można dokonać zapisem po stronie Wn konta 76-1, w korespondencji ze stroną Ma konta 22-1 „VAT naliczony i jego rozliczenie”.

4. Wstrzymanie budowy środka trwałego oraz jej sprzedaż na przykładach liczbowych

Przykład

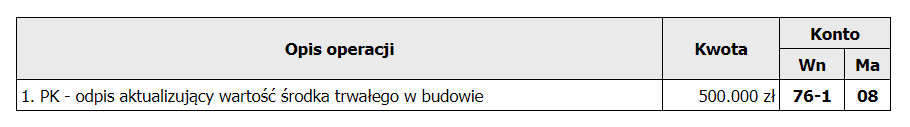

Czasowe wstrzymanie budowy środka trwałego

I. Założenia:

- Spółka z o.o. rozpoczęła budowę nowego obiektu handlowo-usługowego, jednak z powodu okresowych kłopotów finansowych podjęła decyzję o jej wstrzymaniu. Ogół kosztów poniesionych na tę budowę do dnia jej wstrzymania wyniósł: 500.000 zł.

- W kwietniu 2023 r. jednostka stwierdziła, że istnieje duże prawdopodobieństwo, że nie zrealizuje tego zamierzenia, w związku z tym dokonała odpisu aktualizującego wartość składnika aktywów w postaci środka trwałego w budowie.

II. Dekretacja:

III. Księgowania:

Przykład

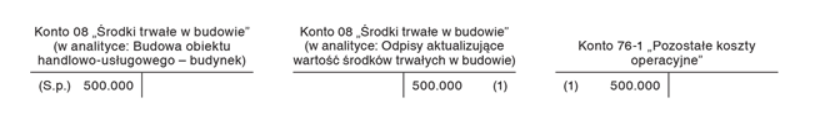

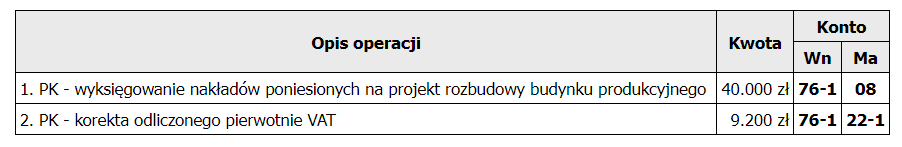

Trwałe zaniechanie budowy środka trwałego

I. Założenia:

- Jednostka planowała rozbudowę istniejącego budynku produkcyjnego i w związku z tym zleciła wykonanie projektu. Koszt projektu wyniósł: 40.000 zł. Z uwagi na zmianę planów (budowa nowego większego obiektu w innej lokalizacji), kierownik jednostki podjął decyzję o zaniechaniu rozbudowy i postawieniu jej w stan likwidacji.

- W związku z tym, że zaniechanie rozbudowy wynikało z przyczyn zależnych od jednostki, dokonano korekty odliczonego pierwotnie VAT w kwocie: 9.200 zł.

II. Dekretacja:

III. Księgowania:

Przykład

Sprzedaż budowy środka trwałego

I. Założenia:

- Spółka z o.o. rozpoczęła budowę nowej siedziby firmy. Z uwagi na trudności finansowe, zarząd spółki podjął decyzję o zaniechaniu budowy i jej sprzedaży. Ogół kosztów poniesionych na budowę do dnia jej zaniechania wyniósł: 1.500.000 zł.

- Z uwagi na dobrą lokalizację, już po miesiącu od zaniechania budowy, spółka sprzedała ją za kwotę netto: 1.800.000 zł.

II. Dekretacja:

III. Księgowania:

Źródło: gofin.pl, Zeszyty Metodyczne Rachunkowości nr 9 (585) z dnia 1.05.2023