Osoby decydujące się na założenie własnej działalności gospodarczej często zadają sobie pytanie – ryczałt czy VAT? Zapytanie to jest sformułowane w taki sposób, jakby obie opcje wzajemnie się wykluczały. Nic bardziej mylnego. Pojęcia dotyczą bowiem dwóch różnych na gruncie prawa podatków. Sprawdźmy, czym jest ryczałt oraz VAT, a także kiedy każdy z tych podatków można stosować.

Ryczałt czy VAT – dwa różne podatki

Jak już wyżej wspomniano ryczałt i VAT są dwoma różnymi podatkami. Ryczałt jest odmianą podatku dochodowego, natomiast VAT jest podatkiem od towarów i usług, który – co ciekawe – nie zawsze musi być przez przedsiębiorcę rozliczany. Ustawodawca w zakresie tym przewidział bowiem szereg zwolnień. Opodatkowanie VAT-em jest niezależne od stosowanej przez przedsiębiorcę formy opodatkowania podatkiem dochodowym. Sprawdźmy, kto i kiedy powinien stosować ryczałt oraz VAT.

Ryczałt jako odmiana podatku dochodowego

Ryczałt od przychodów ewidencjonowanych jest jedną z czterech podstawowych form opodatkowania obok:

- zasad ogólnych,

- podatku liniowego oraz

- karty podatkowej.

Z opodatkowania ryczałtem nie mogą skorzystać wszyscy. Art. 8 ust. 1 pkt 3 ustawy o zryczałtowanym podatku dochodowym wymienia bowiem wprost listę podmiotów, które obligatoryjnie nie mogą opodatkować swoich dochodów ryczałtem. Wśród nich wymienia się m.in.:

- apteki,

- handel częściami i akcesoriami do pojazdów mechanicznych,

- działalność polegającą na zakupie i sprzedaży wartości dewizowych.

Ryczałt jest specyficzną formą rozliczania z fiskusem, w której podstawę opodatkowania stanowi przychód. Podstawa ta nie jest pomniejszona o poniesione w danym okresie koszty uzyskania przychodów.

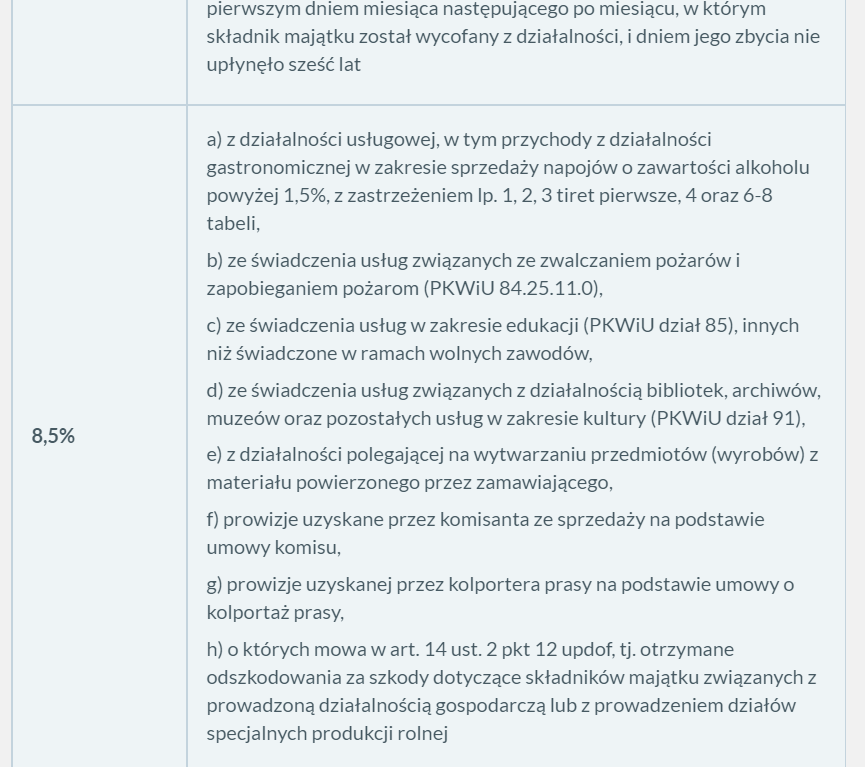

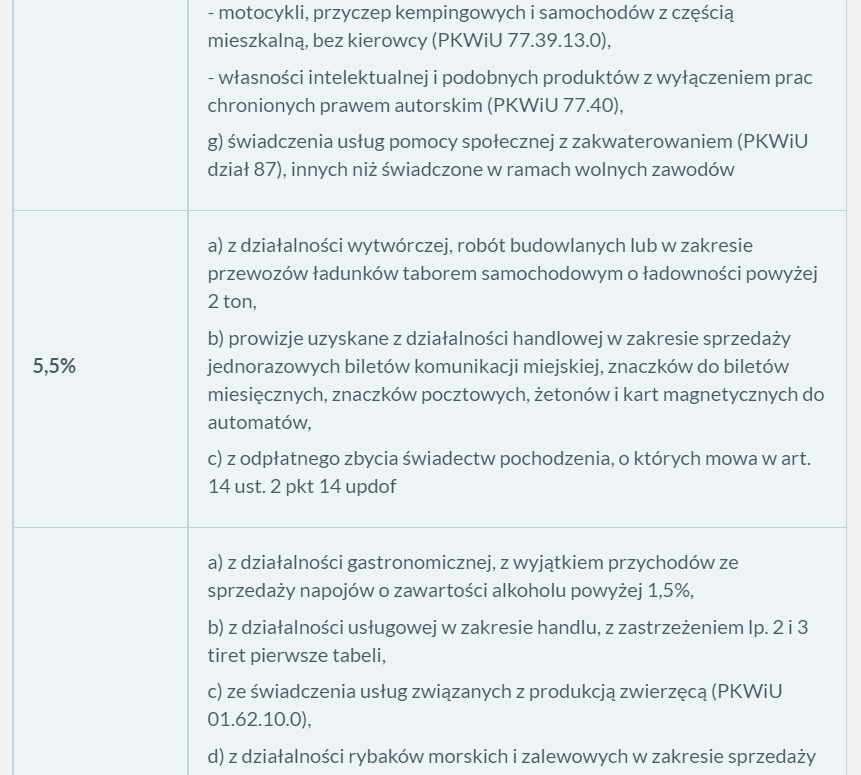

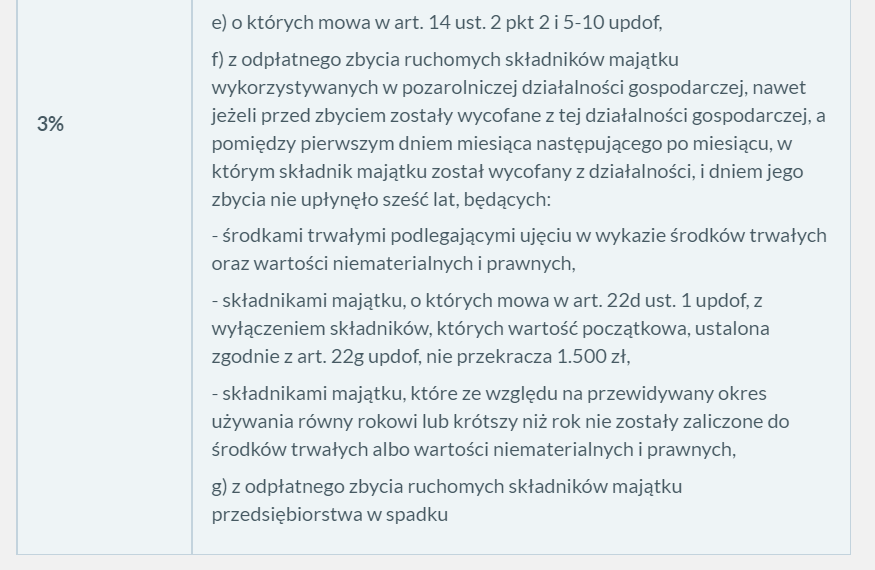

Przychody osiągnięte przez podmioty rozliczające się ryczałtem mogą zostać opodatkowane stawkami: 17%, 15%, 12,5%, 10%, 8,5%, 5,5%, 3% lub 2%.

Stawka ryczałtu zależna jest od rodzaju wykonywanej działalności gospodarczej, niektóre z przykładów prezentuje poniższa tabela:

Osoba rozpoczynająca działalność gospodarczą, chcąc wybrać ryczałt jako formę opodatkowania, powinna ją wskazać na druku CEIDG-1. Natomiast podmioty opodatkowane w inny sposób, chcące dokonać zmiany na ryczałt od przychodów ewidencjonowanych, mogą to zrobić dopiero po zakończeniu danego roku w terminie do 20 dnia następującego po miesiącu, w którym przedsiębiorca osiągnął pierwszy przychód w nowym roku podatkowym.

Podmioty opodatkowane ryczałtem wykazują przychody w ewidencji przychodów w podziale na poszczególne stawki ryczałtu. Za poszczególne okresy rozliczeniowe (miesiące lub kwartały) należy wyliczać zryczałtowany podatek podlegający wpłacie do urzędu skarbowego. Wyliczenia i wpłaty podatku należy dokonać do 20. dnia miesiąca za miesiąc (kwartał) poprzedni. Z tego tytułu podatnik nie składa okresowych deklaracji rozliczeniowych. Co ważne po zakończeniu roku podatkowego, ryczałtowiec jest zobligowany do złożenia zeznania rocznego PIT-28. Zgodnie z art. 21 ust. 2 pkt 2 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, podatnik ma obowiązek złożyć zeznanie roczne według ustalonego wzoru o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych w terminie od dnia 15 lutego do końca lutego roku następującego po roku podatkowym. Zeznanie złożone przed początkiem terminu uznaje się za złożone w dniu 15 lutego roku następującego po roku podatkowym.

Ryczałt jako forma opodatkowania dochodów z tytułu prowadzonej działalności gospodarczej cechuje się kilkoma istotnymi wadami oraz zaletami:

VAT, czyli podatek od towarów i usług

Zgłoszenie dla celów VAT jest oddzielnym procesem i nie ma nic wspólnego z ryczałtem. Zakładając działalność gospodarczą, przyszły przedsiębiorca musi podjąć decyzję o tym, czy zostanie czynnym podatnikiem VAT, czy też będzie korzystał w tym zakresie ze zwolnienia.

Jak wynika z art. 113 ust. 1 ustawy o VAT, przedsiębiorca może korzystać ze zwolnienia z VAT ze względu na limit obrotów – 200.000 zł. W przypadku podmiotów rozpoczynających działalność w trakcie roku podatkowego limit ten ustala się w sposób proporcjonalny.

Ze zwolnienia podmiotowego z VAT nie mogą skorzystać m.in. podatnicy:

– dokonujący dostawy nowych środków transportu,

– dokonujący dostawy terenów budowlanych,

– świadczący usługi prawnicze,

– świadczący usługi jubilerskie.

Kwestię tę reguluje art. 113 ust. 13 ustawy o VAT.

Poza zwolnieniem podmiotowym z VAT można wyróżnić zwolnienia przedmiotowe regulowane m.in. w art. 43 ust. 1 ustawy o VAT oraz przepisami wydanymi na podstawie art. 82 ust. 3 ustawy. Wśród najpopularniejszych wymienia się:

- powszechne usługi pocztowe świadczone przez operatora obowiązanego do świadczenia takich usług, oraz dostawę towarów ściśle z tymi usługami związaną;

- usługi w zakresie opieki medycznej, służące profilaktyce, zachowaniu, ratowaniu, przywracaniu i poprawie zdrowia, oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane, wykonywane w ramach działalności leczniczej przez podmioty lecznicze;

- usługi transportu sanitarnego;

- usługi nauczania języków obcych;

- usługi w zakresie wynajmowania lub wydzierżawiania nieruchomości o charakterze mieszkalnym lub części nieruchomości, na własny rachunek, wyłącznie na cele mieszkaniowe;

- usługi ubezpieczeniowe, usługi reasekuracyjne i usługi pośrednictwa w świadczeniu usług ubezpieczeniowych i reasekuracyjnych, a także usługi świadczone przez ubezpieczającego w zakresie zawieranych przez niego umów ubezpieczenia na cudzy rachunek, z wyłączeniem zbywania praw nabytych w związku z wykonywaniem umów ubezpieczenia i umów reasekuracji.

Jeżeli przyszły przedsiębiorca zamierza prowadzić działalność regulowaną tymi dwoma przepisami, wówczas nie dokonuje rejestracji dla celów VAT.

Natomiast podmiot, który nie świadczy ww. usług, co do zasady może skorzystać ze zwolnienia podmiotowego VAT. Wówczas również nie ma obowiązku dokonywania rejestracji dla celów VAT.

Z kolei gdy przedsiębiorca nie chce lub nie może skorzystać ze zwolnienia podmiotowego, powinien zarejestrować się jako czynny podatnik VAT. W tym celu powinien wypełnić druk VAT-R i złożyć go w urzędzie skarbowym. Co ważne z tytuł rejestracji przedsiębiorca nie ponosi żadnych dodatkowych kosztów.

Czynni podatnicy VAT są zobowiązani do składania okresowych jednolitych plików kontrolnych:

- JPK_V7M przypadku rozliczeń miesięcznych;

- JPK_V7K w przypadku rozliczeń kwartalnych.

Co ważne, bez względu na częstotliwość rozliczania VAT (miesięcznie lub kwartalnie) plik JPK_V7 składa się w terminie do 25. dnia miesiąca następującego po miesiącu którego dotyczy.

Ryczałt czy VAT – podatki te mogą występować wspólnie

Jak już wspomniano na wstępie, ryczałt i VAT to dwa różne podatki, dlatego też w praktyce możemy mieć do czynienia z dwoma typami połączeń:

- ryczałt + czynny podatnik VAT,

- ryczałt + zwolnienie z VAT.

Sprawdźmy, które z tych rozwiązań będzie korzystniejsze.

Przykład 1.

Przedsiębiorca prowadzący działalność handlową polegającą na sprzedaży kwiatów zdecydował się na opodatkowanie swojej działalności ryczałtem. Stawką odpowiednią dla tego typu działalności będzie 3%. Co ważne, przedsiębiorca korzysta z preferencyjnych składek ZUS, działalność rozpoczął 1 marca 2020 roku:

- składki społeczne: 246,8 zł,

- składki zdrowotne: 362,34 zł (odliczeniu podlega 312,02 zł).

W maju przedsiębiorca zakupił towar na fakturę:

- wartość netto: 10.000 zł

- podatek VAT 8%: 800 zł

- wartość brutto: 10.800 zł

- Sprzedawca jest czynnym podatnikiem VAT

Również w maju dokonał sprzedaży na kwotę:

- wartość netto: 15.000 zł

- podatek VAT 8%: 1.200 zł

- wartość brutto: 16.200 zł

- Sprzedawca jest podmiotem zwolnionym z VAT

Również w maju dokonał sprzedaży na kwotę 15.000 zł.

Obliczmy wielkość zobowiązań podatkowych na gruncie podatku dochodowego oraz zysk dla obu tych przypadków.

Ad.a.

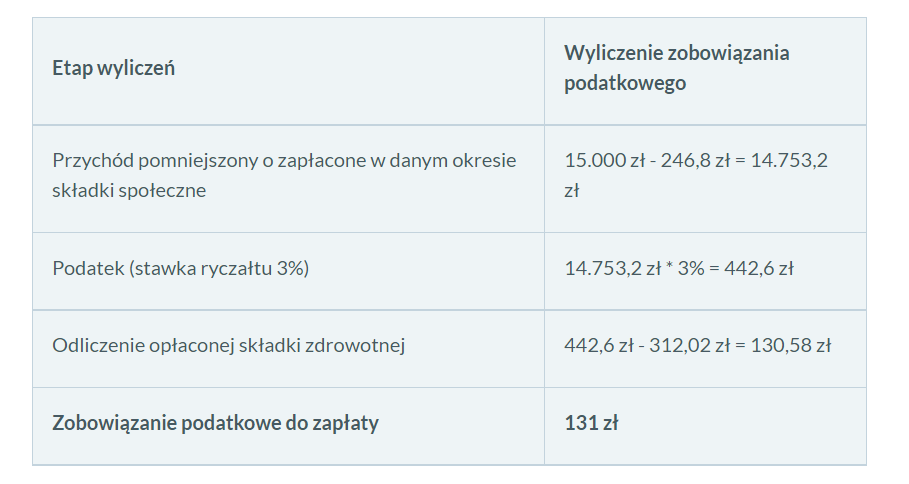

Ustalenie ryczałtu podlegającego wpłacie do urzędu skarbowego:

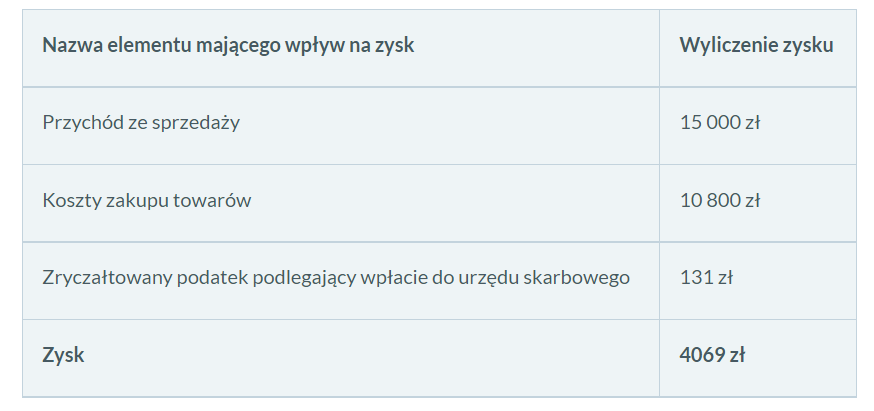

Ustalenie zysku:

Ad.b.

Ustalenie ryczałtu podlegającego wpłacie do urzędu skarbowego:

Ustalenie zysku:

Jak wynika z powyższych wyliczeń, bardziej zyskowny w tym przypadku jest wariant pierwszy (ryczałt + VAT). Niemniej jednak należy pamiętać, że dokonuje się sprzedaży po cenach wyższych niż podmiot zwolniony z VAT. Jest to jedynie wyliczenie podane dla celów wskazania metodologii, nie oznacza zatem, że zawsze wybór ryczałt + VAT jest lepszym rozwiązaniem.

Czytaj więcej na: https://poradnikprzedsiebiorcy.pl/-ryczalt-czy-vat