Przedsiębiorcy, którzy zakończyli działalność gospodarczą, muszą liczyć się z tym, że gdy towary pozostałe na dzień likwidacji będą sprzedane w określonym przez ustawodawcę okresie, to uzyskany przychód będzie traktowany jako przychód z działalności gospodarczej, który należy opodatkować. W związku z tym warto wiedzieć, jak wykazać sprzedaż towarów po likwidacji firmy.

Sprzedaż towarów po likwidacji firmy – czy należy opodatkować w PIT?

Każdy przedsiębiorca likwidujący działalność gospodarczą musi mieć na uwadze, że sprzedaż towarów pozostałych po działalności gospodarczej będzie powodować powstanie przychodu z działalności. Wynika to z art. 14 ust. 2 pkt 17 ustawy o PIT.

Art. 14 ust. 2 pkt 17 ustawy o PIT:

„Przychodem z działalności gospodarczej są również przychody z odpłatnego zbycia składników majątku:

1. pozostałych na dzień likwidacji działalności gospodarczej lub działów specjalnych produkcji rolnej, prowadzonych samodzielnie,

2. otrzymanych w związku z likwidacją spółki niebędącej osobą prawną lub wystąpieniem wspólnika z takiej spółki (…)”.

Przepis ten dotyczy zarówno podatników rozliczających się za pomocą skali podatkowej (inaczej zasad ogólnych) podatkiem liniowym, jak i tych, którzy rozliczają się za pomocą ryczałtu od przychodów ewidencjonowanych. W przypadku ryczałtowca reguluje to art. 6 ust. 1 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, który odnosi się właśnie do art. 14 ustawy o PIT.

Moment wykazania przychodu a sprzedaż towarów po likwidacji firmy

Zgodnie z art. 14 ust. 3 pkt 12 ustawy o PIT do przychodów nie zalicza się przychodów osiągniętych ze sprzedaży pozostałych na dzień likwidacji działalności gospodarczej składników majątku, jeżeli od pierwszego dnia miesiąca następującego po miesiącu, w którym nastąpiła likwidacja, do dnia ich odpłatnego zbycia upłynęło 6 lat i odpłatne zbycie nie następuje w ramach działalności gospodarczej lub działów specjalnych produkcji rolnej.

Przykład 1.

Pan Stanisław zlikwidował działalność gospodarczą w 2018 roku. Zostało mu 10 sztuk towarów, których nie sprzedał przed likwidacją działalności gospodarczej. Dokonał ich sprzedaży w 2021 roku. Czy pan Stanisław powinien wykazać podatek dochodowy w działalności z tego tytułu?

Tak, pan Stanisław powinien wykazać przychód ze sprzedaży, ponieważ nie minęło 6 lat od pierwszego dnia miesiąca następującego po miesiącu, w którym miało miejsce odpłatne zbycie.

Przykład 2.

Pani Anna zlikwidowała działalność gospodarczą w 2014 roku. Na stanie zostało jej 50 sztuk odzieży, której nie sprzedała za czasów prowadzenia działalności gospodarczej. W 2021 roku znalazł się kupiec na pozostałą po likwidacji odzież. Czy pani Anna powinna wykazać podatek dochodowy w działalności z tego tytułu?

Nie, ponieważ minęło 6 lat od pierwszego dnia miesiąca następującego po miesiącu, w którym miało miejsce odpłatne zbycie.

Sprzedaż towarów po likwidacji firmy – określenie przychodu i kosztu

Zgodnie z art. 14 ust. 1 ustawy o PIT za przychód trzeba uznać kwoty należne, choćby nie zostały otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. W związku z powyższym przychodem z tytułu sprzedaży składników majątku po likwidacji działalności gospodarczej będzie kwota, za jaką podatnik dokonał sprzedaży towarów. Wartość ta wynika z zawartej umowy kupna-sprzedaży.

Natomiast oprócz przychodu podatnik ma prawo do określenia kosztu uzyskania przychodu w celu pomniejszenia podstawy opodatkowania. Koszt określa się na podstawie remanentu likwidacyjnego dla celów PIT, w którym wykazane zostały niesprzedane w okresie prowadzenia działalności m.in. towary handlowe. Wyceny w remanencie podatnik mógł dokonać:

- według cen zakupu lub nabycia (wybór jednej z nich jest dobrowolny);

- według cen rynkowych z dnia sporządzenia spisu, jeżeli są one niższe od cen zakupu lub nabycia (metoda obowiązkowa przy cenie rynkowej niższej niż cena zakupu lub nabycia).

Jako koszt uzyskania przychodu należy zatem przyjąć kwotę wykazaną w remanencie likwidacyjnym dla celów PIT. Takie postępowanie jest właściwe przez wzgląd na to, że w drodze sporządzenia remanentu do zamknięcia KPiR wartość towarów została wyłączona z kosztów.

Zapłata podatku a sprzedaż towarów po likwidacji firmy

Każdy podatnik, który osiągnął dochód z tytułu działalności, zobowiązany jest bez uprzedniego wezwania ze strony urzędu skarbowego wpłacać zaliczki na podatek dochodowy. Wynika to bezpośrednio z art. 44 ust. 1 ustawy o PIT. Co ważne, przepis ten dotyczy również przedsiębiorców, u których miała miejsce sprzedaż towarów po likwidacji firmy.

Wyliczenie należnej zaliczki na podatek dochodowy odbywa się na takich samych zasadach jak miało to miejsce w okresie prowadzenia działalności gospodarczej. Jednakże jeśli podatnik w działalności korzystał z rozliczenia kwartalnego, nie będzie już mógł korzystać z tego przywileju, ponieważ po likwidacji działalności utracił status „przedsiębiorcy”. W związku z tym wyliczenie oraz wpłacenie podatku powinno odbyć się w terminie do 20. dnia miesiąca następującego po sprzedaży majątku.

Przykład 3.

Pan Waldemar zakończył działalność gospodarczą w 2019 roku opodatkowaną za pomocą skali podatkowej. W kwietniu 2020 roku sprzedał pozostałe po działalności towary handlowe. Sprzedaż udokumentował umową kupna-sprzedaży z 5 kwietnia 2020 roku i tym samym zarobił 20 000 zł. W remanencie likwidacyjnym pan Waldemar wykazał sprzedane towary w kwocie 7000 zł. Jaki podatek powinien odprowadzić do urzędu skarbowego?

Pan Waldemar powinien odprowadzić podatek w wysokości 1685 zł w terminie do 20 maja 2020 roku.

Obliczenia:

20 000 zł – przychód ze sprzedaży towarów

7000 zł – wartość towarów z remanentu likwidacyjnego

20 000 zł – 7000 zł = 13 000 zł (dochód = podstawa opodatkowania)

13 000 zł x 17% – 525,12 zł (kwota wolna od podatku) = 1684,88 zł, w zaokrągleniu 1685 zł

Jak wykazać sprzedaż towarów po likwidacji firmy w zeznaniu rocznym?

Podatnik, który dokona sprzedaży towarów po likwidacji firmy, ma obowiązek złożyć zeznanie roczne właściwe dla prowadzonej działalności. Jeśli więc rozliczał się za pomocą:

podatku liniowego – składa PIT-36L;

skali podatkowej – składa PIT-36.

Co ważne, uzyskane z tego tytułu przychody oraz koszty i zaliczki podatnik ma obowiązek wykazać tak, jak gdyby w roku tym prowadził działalność gospodarczą.

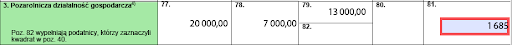

Przykład 4.

Założenia zgodnie z przykładem nr 3. Wskazane poniżej uzupełnienie danych w zeznaniu rocznym PIT-36 dla 2020 roku występuje przy założeniu, że przedsiębiorca nie korzystał z żadnych ulg, rozlicza się indywidualnie oraz nie miał innego źródła przychodu. Pan Waldemar zaliczkę wpłacił w terminie do 20 maja 2020 roku. Poniższa informacja nie zawiera wskazań wszystkich pól, w trakcie których następuje wyliczenie podatku, a jedynie dane będące podstawą do wyliczenia.

W zeznaniu za 2020 rok dane zostaną wykazane w następujący sposób:

część E.1. w wierszu 3. „Pozarolnicza działalność gospodarcza”:

pole 77: 20 000 zł (przychód)

pole 78: 7000 zł (koszty uzyskania przychodu)

pole 79: 13 000 zł (dochód)

pole 80: 0 zł (strata)

pole 81: 1685 zł (należna zaliczka).

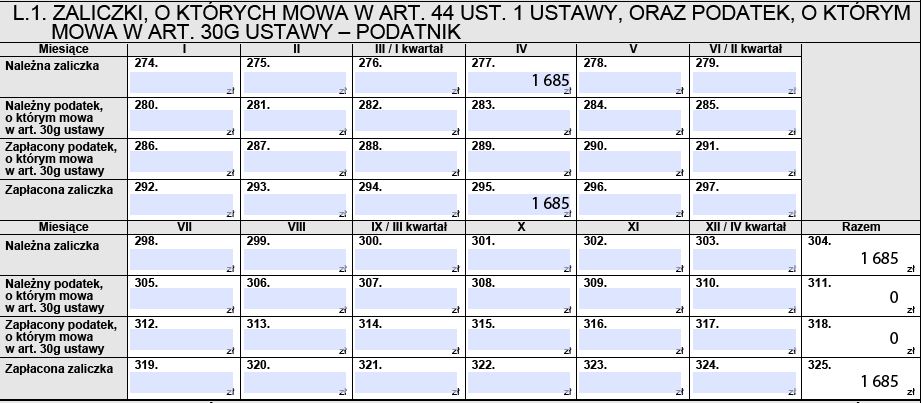

Część L.1. w polu 277 należy wskazać kwotę 1685 zł oraz kwotę tę wskazać w polu 295, 364 oraz 325.

Część N. należy uzupełnić w polu 383 kwotą 1685 zł.

Dodatkowo w załączniku PIT/B w części B. „Przychody, Koszty i Dochody / Straty z pozarolniczej działalności gospodarczej (…)”, należy uzupełnić w polach 7–10 kwoty kosztów, przychodów oraz dochodu.

Podatek dochodowy z tytułu zeznania rocznego nie wyjdzie do zapłaty. Zeznanie roczne należy złożyć w terminie do 30 kwietnia 2021 roku.

Źródło: poradnikprzedsiebiorcy.pl

Autor: Kinga Jańczak