Do nadrzędnych zasad rachunkowości należy m.in. zasada memoriału. Zasadę tę stosuje się zarówno przy prowadzeniu ksiąg rachunkowych, jak i sporządzaniu rocznego sprawozdania finansowego. Zasada memoriału pozwala na wykazanie w księgach i sprawozdaniu realnych kosztów i przychodów danego okresu sprawozdawczego, bez względu na to, czy łączyła się z nimi zapłata, czy nie. W niniejszym artykule przedstawimy praktyczne zastosowanie zasady memoriału na przełomie dwóch lat obrotowych i jej wpływ na bilans oraz rachunek zysków i strat.

1. Przyporządkowanie kosztów i przychodów do roku, którego dotyczą

W myśl zasady memoriału, o której mowa w art. 6 ust. 1 ustawy o rachunkowości, w księgach rachunkowych jednostki należy ująć wszystkie osiągnięte, przypadające na jej rzecz przychody i obciążające ją koszty związane z tymi przychodami dotyczące danego roku obrotowego, niezależnie od terminu ich zapłaty. Oznacza to obowiązek ujęcia w księgach rachunkowych wszystkich zdarzeń gospodarczych, jakie wystąpiły w danym roku obrotowym, niezależnie od tego czy zostały one zafakturowane oraz czy zostały zapłacone. Jeżeli kontrahent nie wystawił jeszcze faktur dotyczących danych operacji gospodarczych, a jednostka wie, jakie są to zdarzenia, to w myśl zasady memoriału, również powinna je ująć w roku obrotowym, którego one dotyczą (są to tzw. operacje nienotyfikowane). Przykładowo w księgach rachunkowych i sprawozdaniu finansowym za rok bieżący należy ująć:

- koszty z tytułu wynagrodzeń należnych pracownikom za grudzień, mimo iż mają być wypłacone w następnym roku,

- koszty z tytułu wykonanych na rzecz jednostki w grudniu usług obcych, zafakturowanych na początku roku następnego,

- koszty z tytułu odsetek przypadających na dany rok, których termin zapłaty jeszcze nie zapadł,

- przychody ze sprzedaży towarów i usług, zafakturowane na początku roku następnego,

- przychody z tytułu odsetek od lokat terminowych, których termin likwidacji przypada na następny rok obrotowy, a które dotyczą roku bieżącego,

- przychody ze sprzedaży towarów i usług wraz z uwzględnieniem korekt wystawionych w następnym roku obrotowym (dotyczy korekt z tytułu np. zwrotu towaru, udzielonej bonifikaty, popełnionych błędów).

Zasada memoriału odnosi się generalnie do roku obrotowego, niemniej jednak naszym zdaniem wskazane jest stosować ją także do krótszych okresów sprawozdawczych. Odnoszenie w księgach rachunkowych zdarzeń do okresu, w którym one wystąpiły wynika ponadto z art. 20 ust. 1 ustawy o rachunkowości. Przepis ten mówi, że do ksiąg rachunkowych okresu sprawozdawczego należy wprowadzić wszystkie zdarzenia, które nastąpiły w tym okresie sprawozdawczym. Przy czym okresem sprawozdawczym jest rok kalendarzowy lub inny okres trwający 12 kolejnych pełnych miesięcy kalendarzowych, stosowany również do celów podatkowych. Okresem sprawozdawczym może być również miesiąc lub kwartał.

W celu kompletnego ujęcia zdarzeń gospodarczych w księgach rachunkowych i sprawozdaniu finansowym danego roku obrotowego, jednostka może ustalić wartości szacunkowe (przybliżone), dotyczące:

- utraty wartości składników aktywów,

- powstałych w ciągu roku zobowiązań, których dokładny termin i kwota do zapłaty nie są jeszcze znane, czyli rezerw na zobowiązania i traktowanych na równi z nimi biernych rozliczeń międzyokresowych kosztów, np. rezerwy na świadczenia pracownicze, rezerwy na straty z tytułu transakcji gospodarczych w toku (w tym na skutki toczącego się postępowania sądowego, z tytułu udzielonych gwarancji, poręczeń).

Wartości szacunkowe określa się w oparciu o zasadę ostrożności, o której mowa w art. 7 ust. 1 ustawy o rachunkowości. Szczegółowe informacje o wartościach szacunkowych i ich zmianach zawiera Krajowy Standard Rachunkowości nr 7 „Zmiany zasad (polityki) rachunkowości, wartości szacunkowych, poprawianie błędów, zdarzenia następujące po dniu bilansowym – ujęcie i prezentacja” (KSR nr 7). Według pkt 2.12 tego standardu, wartości szacunkowe to przybliżone kwoty pieniężne przyjęte przez jednostkę do wyceny określonych składników aktywów lub pasywów, bądź przychodów i kosztów wobec niemożności dokładnej ich wyceny. Z kolei z pkt 4.1 KSR nr 7 wynika, że szacunek przeprowadza się w drodze osądu, w oparciu o wiarygodne informacje, stosując właściwe w danych warunkach metody.

Dodatkowo w księgach rachunkowych, a tym samym w sprawozdaniu finansowym, w myśl zasady memoriału, należy ująć skutki zdarzeń, jakie nastąpiły po dniu bilansowym (czyli w następnym roku obrotowym), które dostarczają dowodów na istnienie określonego stanu na dzień bilansowy. Do zdarzeń tych można zaliczyć np. otrzymanie po dniu bilansowym informacji o tym, że dłużnik jednostki został postawiony w stan upadłości, co powoduje, że należności od tego kontrahenta ustalone na dzień bilansowy stają się wątpliwe do otrzymania. Ujmując w księgach skutki zdarzeń, jakie nastąpiły po dniu bilansowym, które dostarczają dowodów na istnienie określonego stanu na dzień bilansowy, jednostka musi pamiętać o zasadach obowiązujących dla tych zdarzeń, wynikających z ustawy o rachunkowości. Jeżeli bowiem informacje o skutkach tych zdarzeń jednostka otrzyma po dniu bilansowym, ale jeszcze przed sporządzeniem sprawozdania finansowego, to skutki tych zdarzeń ujmie w księgach roku, za który będzie to sprawozdanie sporządzała. Natomiast w sytuacji, gdy takie informacje otrzyma już po sporządzeniu sprawozdania, ale przed jego zatwierdzeniem, to – jeśli kwoty, które ma ująć w księgach są dla niej istotne – powinna je zaewidencjonować w księgach roku, za który sporządziła to sprawozdanie i odpowiednio je zmienić, a w sytuacji gdy sprawozdanie było badane – powiadomić o tym fakcie biegłego rewidenta, który to sprawozdanie bada lub zbadał (por. art. 54 ust. 1 ustawy o rachunkowości). Jeśli jednak kwoty te nie są dla jednostki istotne lub sprawozdanie jest już zatwierdzone, to w takiej sytuacji wszelkie skutki otrzymanych po dniu bilansowym informacji jednostka ujmuje na bieżąco, czyli w roku ich otrzymania.

2. Koszty dotyczące grudnia, udokumentowane fakturą wystawioną w styczniu kolejnego roku

Generalnie, w myśl zasady memoriału, koszty ewidencjonuje się w księgach rachunkowych w roku obrotowym, którego one dotyczą, niezależnie od tego, kiedy zostaną zafakturowane i opłacone. Dowodem źródłowym potwierdzającym poniesienie kosztu jest faktura otrzymana od kontrahenta. W przypadku gdy faktura dotycząca kosztów danego roku (np. kosztów energii elektrycznej) wpłynie do jednostki w roku następnym, podstawą ujęcia kosztów w roku, którego dotyczą, może być otrzymana faktura albo dowód „PK – Polecenie księgowania”. Ujmowanie kosztów bezpośrednio na podstawie otrzymanej faktury odbywa się wówczas, gdy wpłynęła ona do jednostki w terminie umożliwiającym jej ujęcie w ostatnim miesiącu roku obrotowego, czyli do dnia zamknięcia ksiąg rachunkowych za ten rok. Przypominamy, że księgi rachunkowe za dany rok obrotowy zamyka się nie później niż w ciągu 3 miesięcy od dnia bilansowego. Na dzień zamknięcia ksiąg sporządza się roczne sprawozdanie finansowe, które podlega zatwierdzeniu przez organ zatwierdzający, nie później niż 6 miesięcy od dnia bilansowego (por. art. 12 ust. 2, art. 45 ust. 1, art. 52 ust. 1 oraz art. 53 ust. 1 ustawy o rachunkowości).

Ujęcie kosztów na podstawie faktury polega na ewidencji w jeszcze niezamkniętych księgach rachunkowych roku obrotowego, którego te koszty dotyczą, zarówno wartości netto, VAT naliczonego, jak i wartości brutto z faktury na zasadach ogólnych. Przy czym ewidencja VAT odbywa się na koncie analitycznym do konta 22-1 „VAT naliczony i jego rozliczenie” (w analityce: VAT do rozliczenia w następnym okresie). Jak wynika bowiem z art. 86 ust. 10 i ust. 10b pkt 1 ustawy o VAT, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje – co do zasady – w rozliczeniu za okres, w którym w odniesieniu do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy, nie wcześniej niż w rozliczeniu za okres, w którym podatnik otrzyma fakturę lub dokument celny.

Z kolei ujęcie kosztów na podstawie dowodu PK polega na ewidencji w księgach rachunkowych roku obrotowego, którego te koszty dotyczą, tylko wartości netto wynikającej z faktury na koncie kosztów według rodzajów i/lub na odpowiednim koncie zespołu 5. W kolejnym roku ujmuje się w księgach rachunkowych wartość brutto i VAT naliczony na podstawie otrzymanej faktury.

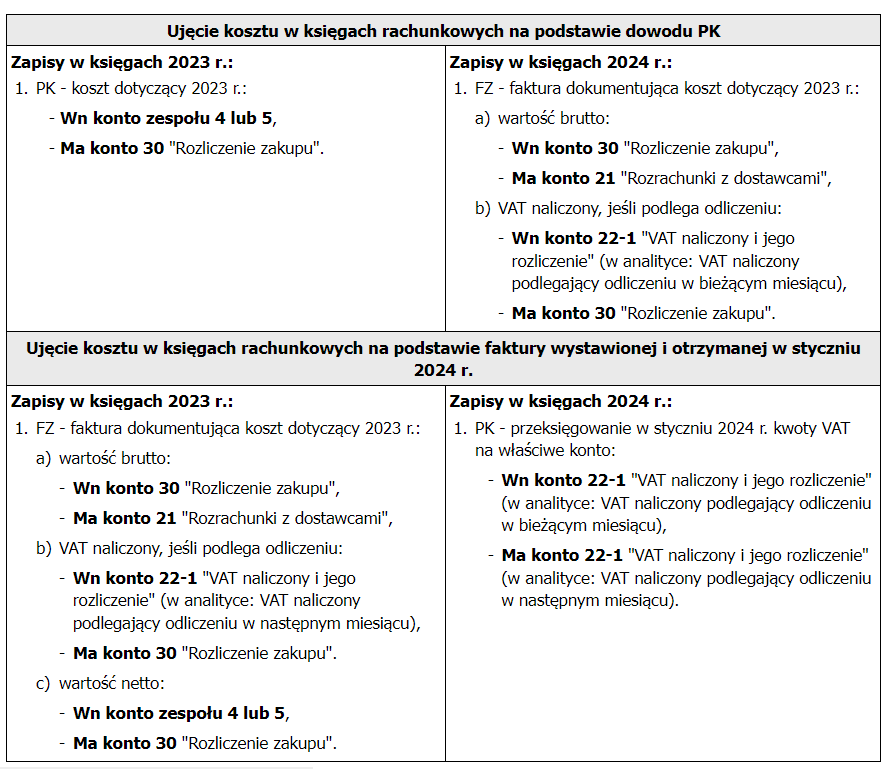

Ewidencja księgowa kosztów dotyczących 2023 r. może przebiegać w sposób przedstawiony w poniższej tabeli.

W bilansie sporządzonym na 31 grudnia 2023 r. według załącznika nr 1 do ustawy o rachunkowości saldo pozostające po stronie Ma konta 30 „Rozliczenie zakupu” lub po stronie Ma konta 21 „Rozrachunki z dostawcami” wykazuje się w pasywach w pozycji B.III.1 lit. a) lub B.III.2 lit. a) albo B.III.3 lit. d), jako krótkoterminowe zobowiązania z tytułu dostaw i usług, odpowiednio: wobec jednostek powiązanych, wobec pozostałych jednostek, w których jednostka posiada zaangażowanie w kapitale, lub wobec pozostałych jednostek. Natomiast kwotę VAT naliczonego, figurującą na koncie 22-1 „VAT naliczony i jego rozliczenie” (w analityce: VAT naliczony podlegający odliczeniu w następnym miesiącu), która stanowi przyszłą, niewymagalną należność, prezentuje się w aktywach bilansu w pozycji B.IV. „Krótkoterminowe rozliczenia międzyokresowe” lub w pozycji B.II.3 lit. b) „Należności krótkoterminowe od pozostałych jednostek z tytułu podatków, dotacji, ceł, ubezpieczeń społecznych i zdrowotnych oraz innych tytułów publicznoprawnych” – jeżeli kwota nie jest znacząca oraz nie zniekształci obrazu sytuacji jednostki. Sposób prezentacji jednostka powinna określić w swoich zasadach (polityce) rachunkowości.

Przykład

W styczniu 2024 r. spółka z o.o. „X” otrzymała fakturę za energię elektryczną na kwotę: 5.000 zł (plus VAT: 1.150 zł). Fakturę wystawiono w styczniu 2024 r., a dotyczy ona energii zużytej w grudniu 2023 r. Spółka zapłaci za fakturę w lutym 2024 r. W myśl zasady memoriału, spółka ujęła w księgach rachunkowych grudnia 2023 r. koszt zużycia energii elektrycznej, w wartości netto, na podstawie dowodu „PK – Polecenie księgowania”, natomiast wartość brutto i VAT zaewidencjonowała w księgach stycznia 2024 r., na podstawie otrzymanej faktury. Ewidencję kosztów działalności podstawowej spółka prowadzi na kontach zespołu 4 i 5, a bilans sporządza według załącznika nr 1 do ustawy o rachunkowości. W księgach grudnia 2023 r. spółka dokonała następujących zapisów:

1. PK – koszt energii elektrycznej zużytej w grudniu 2023 r.: 5.000 zł

– Wn konto 40-1 „Zużycie materiałów i energii”,

– Ma konto 30 „Rozliczenie zakupu”

oraz równolegle:

– Wn konto 55 „Koszty zarządu”,

– Ma konto 49 „Rozliczenie kosztów”.

W bilansie sporządzonym na 31 grudnia 2023 r. saldo pozostające po stronie Ma konta 30 spółka zaprezentuje w pasywach w pozycji B.III.3 lit. d) „Zobowiązania krótkoterminowe wobec pozostałych jednostek z tytułu dostaw i usług”.

Natomiast w księgach stycznia 2024 r. spółka dokona następujących zapisów:

1. FZ – faktura dokumentująca zakup energii elektrycznej:

a) wartość brutto faktury: 6.150 zł

– Wn konto 30 „Rozliczenie zakupu”,

– Ma konto 21 „Rozrachunki z dostawcami”,

b) VAT naliczony podlegający odliczeniu: 1.150 zł

– Wn konto 22-1 „VAT naliczony i jego rozliczenie”,

– Ma konto 30 „Rozliczenie zakupu”.

3. Moment ujęcia przychodu ze sprzedaży towarów

Ustawa o rachunkowości nie określa wprost daty powstania przychodu. Z tego względu ustalając moment powstania przychodu dla celów bilansowych jednostki często stosują przepisy ustaw o podatku dochodowym. Naszym zdaniem jest to możliwe pod warunkiem, że nie wpływa istotnie na wynik finansowy jednostki. Z przepisów podatkowych wynika, że co do zasady za datę powstania przychodu uważa się dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi, albo częściowego wykonania usługi, nie później niż dzień wystawienia faktury albo uregulowania należności (por. art. 14 ust. 1c updof oraz art. 12 ust. 3a updop). Jeśli więc przed dniem wydania rzeczy, zbycia prawa majątkowego, wykonania usługi, wystawiono fakturę lub uregulowano należność, to przychód powstaje w dacie zdarzenia, które wystąpiło wcześniej. Jednocześnie trzeba pamiętać, że według art. 14 ust. 3 pkt 1 updof oraz art. 12 ust. 4 pkt 1 updop, do przychodów nie zalicza się pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych.

Nieco odmienne niż dla celów podatkowych wskazówki na temat ujmowania przychodów ze sprzedaży towarów (ale także wyrobów, półproduktów i materiałów) zawiera Krajowy Standard Rachunkowości nr 15 „Przychody ze sprzedaży wyrobów, półproduktów, towarów i materiałów” (KSR nr 15). Na mocy tego standardu, jednym z warunków, które muszą być spełnione, aby ująć w księgach przychód ze sprzedaży towarów, jest przekazanie nabywcy znaczących korzyści i ryzyka związanych z tymi towarami. Trzeba jednak mieć na uwadze, że moment przekazania korzyści i ryzyka może nie pokrywać się z momentem przekazania prawa własności dobra. Jak wynika z art. 155 § 1 K.c., przeniesienie własności rzeczy oznaczonej co do tożsamości następuje w momencie zawarcia umowy sprzedaży. Natomiast w przypadku przeniesienia własności rzeczy oznaczonej tylko co do gatunku niezbędnie jest jeszcze przeniesienie posiadania, tj. wydanie rzeczy nabywcy (por. art. 155 § 2 K.c.). Od tej ogólnej zasady istnieje jednak szereg wyjątków, ponieważ z samego prawa lub postanowień umowy może wynikać inny moment przeniesienia własności, np. poprzez ustalenie w umowie warunku, po spełnieniu którego następuje przeniesienie własności. Jeśli jednak brak jest informacji wskazujących na inny moment przeniesienia własności, to przychód bilansowy powinien zostać ujęty w księgach rachunkowych okresu, w którym towar został wydany kontrahentowi.

Przykład

W grudniu 2023 r. spółka z o.o. „Y” sprzedała towary spółce „Z”. W tym samym miesiącu nastąpiło wydanie towarów o wartości w cenie zakupu: 15.000 zł. Faktura sprzedaży została wystawiona 4 stycznia 2024 r., a kontrahent uregulował należność 15 stycznia 2024 r. Faktura opiewała na kwotę: 25.000 zł (plus VAT: 5.750 zł). W myśl zasady memoriału, spółka „Y” ujęła przychód ze sprzedaży towarów w księgach rachunkowych grudnia 2023 r., czyli w miesiącu, w którym wystąpiło wydanie towarów. Rachunek zysków i strat spółka „Y” sporządza w wariancie kalkulacyjnym, według załącznika nr 1 do ustawy o rachunkowości. W księgach 2023 r. spółka „Y” dokonała następujących zapisów:

1. WZ – wydanie towarów z magazynu w cenach zakupu: 15.000 zł

– Wn konto 73-1 „Wartość sprzedanych towarów w cenach zakupu (nabycia)”,

– Ma konto 33 „Towary”.

2. FS – faktura dokumentująca sprzedaż towarów:

a) wartość netto: 25.000 zł

– Ma konto 73-0 „Sprzedaż towarów”,

b) VAT należny: 5.750 zł

– Ma konto 22-2 „Rozrachunki z urzędem skarbowym z tytułu VAT należnego”,

c) wartość brutto: 30.750 zł

– Wn konto 20 „Rozrachunki z odbiorcami”.

W kalkulacyjnym rachunku zysków i strat sporządzanym za 2023 r. przychody ze sprzedaży towarów spółka „Y” zaprezentuje w pozycji A.II. „Przychody netto ze sprzedaży towarów i materiałów”.

Prezentacja i ujawnianie informacji o przychodach ze sprzedaży wyrobów, półproduktów, towarów i materiałów w sprawozdaniu finansowym została uregulowana w rozdziale VIII KSR nr 15. Standard wskazuje, że przychody z tytułu sprzedaży dóbr są prezentowane według załącznika nr 1 do ustawy o rachunkowości w rachunku zysków i strat w wariancie kalkulacyjnym w pozycjach A.I. „Przychody netto ze sprzedaży produktów” lub A.II. „Przychody netto ze sprzedaży towarów i materiałów”, natomiast w wariancie porównawczym – w pozycjach A.I. „Przychody netto ze sprzedaży produktów” lub A.IV. „Przychody netto ze sprzedaży towarów i materiałów”. Z kolei według załączników nr 4 i 5, przychody z tytułu sprzedaży dóbr są prezentowane w pozycji odpowiednio zagregowanej. Ponadto w informacji dodatkowej do sprawozdania finansowego jednostka przedstawia następujące informacje, dostosowując ich szczegółowość i zakres do charakterystyki i rozmiarów swojej działalności:

1) istotne zasady (polityki) rachunkowości w zakresie ustalania, ujmowania i prezentacji przychodów ze sprzedaży dóbr,

2) istotne oszacowania i osądy dokonane w związku z ustalaniem i ujęciem przychodów,

3) informacje o ujętych przychodach według struktury rzeczowej (rodzajów działalności) i terytorialnej (rynków geograficznych) przychodów netto ze sprzedaży towarów i produktów, w zakresie, w jakim te rodzaje i rynki istotnie różnią się od siebie, z uwzględnieniem zasad organizacji sprzedaży dóbr i świadczenia usług; przychody mogą być prezentowane w podziale, na przykład, na rodzaje dóbr, rynki geograficzne, grupy odbiorców, zidentyfikowane w umowach z nabywcami odrębne zobowiązania do wykonania świadczenia – przedstawione informacje należy dostosować do modelu zarządzania jednostką i sposobu podejmowania decyzji przez kierownika jednostki.

Źródło: gofin.pl, Zeszyty Metodyczne Rachunkowości nr 24 (600) z dnia 20.12.2023