Na gruncie pdof funkcjonuje szereg oświadczeń i wniosków składanych przez podatników płatnikom tego podatku mających wpływ na obliczanie zaliczek na pdof. Mając wpływ na zaliczki, w konsekwencji przekładają się one również na sposób ich kalkulacji dokonywanej przez płatników.

Zasady ogólne

Z ustawy o pdof (Dz. U. z 2022 r. poz. 2647 ze zm.) wynika, że podatnik ma prawo składać wnioski i oświadczenia mające wpływ na wysokość zaliczki na podatek w dowolnym momencie roku. Art. 31a ust. 5 ustawy o pdof wskazuje, że zasadniczo płatnik pdof zobowiązany jest uwzględniać składane mu oświadczenia/wnioski najpóźniej od miesiąca następującego po miesiącu, w którym je otrzymał.

Wszystkie składane przez podatników wnioski i oświadczenia zachowują swoją aktualność także w kolejnych latach podatkowych, chyba że odrębny przepis stanowi w tej kwestii inaczej (art. 31a ust. 6 ustawy o pdof). Taki wyjątek dotyczy m.in. wniosku o niepobieranie zaliczek na podatek w danym roku podatkowym. Podatnik z kolei ma obowiązek wycofać lub zmienić złożone uprzednio oświadczenie lub wniosek w sytuacji, gdy zmienią się okoliczności mające wpływ na obliczenie zaliczki (art. 31a ust. 3 i ust. 4 ustawy o pdof).

Jednak po ustaniu stosunku prawnego wiążącego płatnika pdof z podatnikiem przy obliczaniu zaliczki od przychodu z tego stosunku prawnego płatnik uwzględnia tylko wnioski, o których mowa w art. 32 ust. 6 i ust. 8 ustawy o pdof, czyli wnioski o:

- obliczanie zaliczek bez stosowania ulgi dla młodych,

- niestosowanie kosztów uzyskania przychodów (podstawowych lub podwyższonych),

- rezygnacji z 50% kosztów uzyskania przychodów (art. 31a ust. 7 ustawy o pdof).

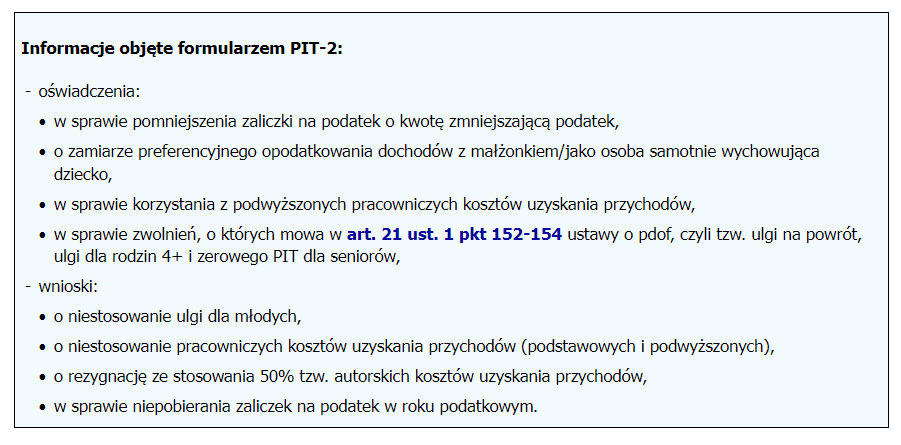

Omawiane oświadczenia i wnioski podatnicy mogą składać zarówno na piśmie, jak i w inny przyjęty u danego płatnika sposób (art. 31a ust. 1 ustawy o pdof). Część z nich – na co wskazuje art. 31a ust. 2 ustawy o pdof – może być składana na formularzu PIT-2 (patrz ramka).

Kwota zmniejszająca

Wysokość kwoty zmniejszającej podatek wynosi obecnie 3.600 zł rocznie. Stąd 1/12 tej kwoty stosowanej przez płatników pdof w 2024 r. wynosi 300 zł miesięcznie. Do jej stosowania uprawnieni są nie tylko płatnicy pdof dokonujący świadczeń pracowniczych, ale również podmioty dokonujące świadczeń z działalności wykonywanej osobiście, o której mowa w art. 13 pkt 2 i pkt 4-9 ustawy o pdof, czyli m.in. przychodów z umów zlecenia i o dzieło, przychodów członków zarządu i rad nadzorczych oraz przychodów z umów o zarządzanie przedsiębiorstwem czy kontraktów menedżerskich. Możliwość ta dotyczy też przychodów z praw majątkowych, o których mowa w art. 18 ustawy o pdof, a także świadczeń z praktyk absolwenckich oraz praktyk uczniowskich.

Płatnik będący m.in. zakładem pracy w rozumieniu art. 32 ustawy o pdof oraz wskazany w art. 41 ust. 1 ustawy o pdof (czyli wypłacający m.in. świadczenia z umowy zlecenia i o dzieło) pomniejsza podatnikowi zaliczki na pdof o kwotę stanowiącą nie więcej niż 1/12 kwoty zmniejszającej podatek, pod warunkiem, że podatnik złoży temu płatnikowi oświadczenie o stosowaniu pomniejszenia (art. 31b ust. 1 ustawy o pdof).

Co równie ważne, miesięczna wartość kwoty zmniejszającej podatek jest podzielna (art. 31b ust. 2 ustawy o pdof). Podatnik może bowiem wskazać do trzech płatników uprawnionych do jej stosowania, składając każdemu z nich oświadczenie PIT-2. W oświadczeniu tym podatnik wskazuje, że ten płatnik jest uprawniony do pomniejszenia zaliczki o: 1/12 kwoty zmniejszającej podatek (300 zł), 1/24 kwoty zmniejszającej podatek (150 zł) czy 1/36 kwoty zmniejszającej podatek (100 zł). Tak określa art. 31b ust. 3 ustawy o pdof.

Niektórzy płatnicy pomniejszają zaliczkę na pdof o 1/12 kwoty zmniejszającej podatek z urzędu (art. 31b ust. 4 ustawy o pdof). Są to m.in.: rolnicze spółdzielnie produkcyjne oraz inne spółdzielnie zajmujące się produkcją rolną, organy rentowe, organy pracy, organ egzekucyjny wypłacający za zakład pracy należności ze stosunku pracy i stosunków pokrewnych lub podmiot niebędący następcą prawnym zakładu pracy, przejmujący zobowiązania zakładu pracy wynikające ze stosunku pracy i stosunków pokrewnych.

Jednak, uzyskując świadczenia od wskazanych płatników pdof, podatnik ma prawo w każdej chwili złożyć oświadczenie o stosowaniu innej kwoty pomniejszenia, tj. w wysokości 1/24 (150 zł) lub 1/36 (100 zł) oraz je wycofać. Może też zrezygnować ze stosowania pomniejszenia w wysokości 1/12 kwoty zmniejszającej.

Niekorzystanie z kosztów pracowniczych

Ustawodawca w art. 32 ust. 6 ustawy o pdof przewidział dla pracowników możliwość dokonania rezygnacji ze stosowania przez płatnika pdof zarówno podstawowych, jak i podwyższonych tzw. zryczałtowanych kosztów pracowniczych przy obliczaniu zaliczki na pdof. Może on tego dokonać składając odpowiedni wniosek przewidziany w formularzu PIT-2. Taki wniosek – niezależnie od tego czy dotyczy on pracowniczych kosztów w wysokości podstawowej czy też podwyższonej – jest ważny do momentu jego wycofania przez podatnika.

Rozliczenie z małżonkiem lub dzieckiem

Podatnik może na formularzu PIT-2 złożyć płatnikowi będącemu zakładem pracy, o którym mowa w art. 32 ustawy o pdof, lub rolniczą spółdzielnią produkcyjną albo inną spółdzielnią zajmującą się produkcją rolną, o których mowa w art. 33 ustawy o pdof, oświadczenie, że za dany rok zamierza opodatkować dochody w sposób określony w art. 6 ust. 2 ustawy o pdof (czyli przewidziany dla małżonków) albo art. 6 ust. 4d (czyli właściwy dla tzw. samotnych rodziców), a za rok podatkowy przewidywane, określone w oświadczeniu:

1) dochody podatnika nie przekroczą kwoty 120.000 zł, a małżonek lub dziecko nie uzyskują żadnych dochodów, które łączy się z dochodami podatnika – wówczas zaliczki za wszystkie miesiące roku podatkowego wynoszą 12% dochodu uzyskanego w danym miesiącu od tego płatnika i są dodatkowo pomniejszane za każdy miesiąc o kwotę stanowiącą 1/12 kwoty zmniejszającej podatek,

2) dochody podatnika przekroczą kwotę 120.000 zł, a dochody małżonka lub dziecka, które łączy się z dochodami podatnika, nie przekraczają tej kwoty – zaliczki za wszystkie miesiące roku podatkowego wynoszą 12% dochodu uzyskanego w danym miesiącu od tego płatnika (art. 32 ust. 3 ustawy o pdof).

Złożone oświadczenie podatnik powinien wycofać w sytuacji, gdy zmienią się okoliczności pozwalające płatnikowi na obliczanie zaliczek na pdof na preferencyjnych zasadach.

Źródło: gofin.pl, Gazeta Podatkowa nr 1 (2084) z dnia 2.01.2024

Autor: Agata Cieśla